Les titres aurifères ont souffert ces derniers mois – et ce malgré un contexte qui semble rester favorable au secteur.

Par Charles-Henry Monchau, CFA, CMT, CAIA – CIO de FlowBank

Les actions minières inclues dans l’ETF VanEck Vectors Gold Miners (GDX) ont été parmi les secteurs les plus performants en 2020 avec un gain de 32%. Mais depuis le début de l’année, le segment souffre du recul de l’or. Avec une baisse de 6% de l’indice NYSE Arca Gold Miners, le secteur sous-performe nettement les principaux indices actions en 2021. Pourtant, les facteurs macroéconomiques et les fondamentaux de l’industrie semblent toujours aussi bien orientés. Il en est de même pour certains indicateurs techniques. Est-il opportun de s’intéresser de nouveau aux mines d’or? Quelques éléments de réponse ci-dessous.

Les actions minières inclues dans l’ETF VanEck Vectors Gold Miners (GDX) ont été parmi les secteurs les plus performants en 2020 avec un gain de 32%. Mais depuis le début de l’année, le segment souffre du recul de l’or. Avec une baisse de 6% de l’indice NYSE Arca Gold Miners, le secteur sous-performe nettement les principaux indices actions en 2021. Pourtant, les facteurs macroéconomiques et les fondamentaux de l’industrie semblent toujours aussi bien orientés. Il en est de même pour certains indicateurs techniques. Est-il opportun de s’intéresser de nouveau aux mines d’or? Quelques éléments de réponse ci-dessous.

Le contexte macro-économique

En début d’année, nous avons assisté au basculement du Sénat américain vers le parti démocrate après leur victoire au second tour des élections dans l’Etat de Géorgie. Depuis, le parti de Joe Biden a tous les pouvoirs en mains – Maison blanche, chambre des représentants et Sénat – facilitant la mise en place d’un soutien budgétaire massif. L’administration Biden table désormais sur une relance fiscale en 2 étapes: un plan de sauvetage de l’économie de 1.9 trillions de dollar ainsi qu’un plan de reprise qui pourrait atteindre les 3 trillions de dollar.

Cette générosité fiscale a évidemment des corollaires. Tout d’abord un creusement des déficits jumeaux (budget et balance des paiements); comme indiqué dans le graphique ci-dessous, une détérioration de ces déficits est souvent accompagnée par un affaiblissement du dollar.

source : Bloomberg

D’autre part, le financement de ce plan fiscal implique de gigantesques émissions de dette qui ne pourront probablement être absorbées que par une augmentation du fameux «quantitative easing» (QE). En effet, sans une expansion conséquente du bilan de la réserve fédérale, une telle émission de dette aurait pour conséquence une forte remontée des rendements obligataires – un développement qui n’est pas forcément souhaité par le gouvernement américain alors que l’économie est en pleine reprise. Le mois de mars a illustré les limites du système – en effet, le trésor américain a émis pas moins de $372 milliards d’obligations et bons du trésor. La réserve fédérale n’a réussi à souscrire qu’à «seulement» 23% de ces émissions. Conséquence: des tensions sur la partie longue de la courbe des taux américains.

Pour certains économistes, la Réserve Fédérale va devoir très vite se résoudre à augmenter le niveau de QE de $80 milliards par mois à $200 voire $300 milliards.

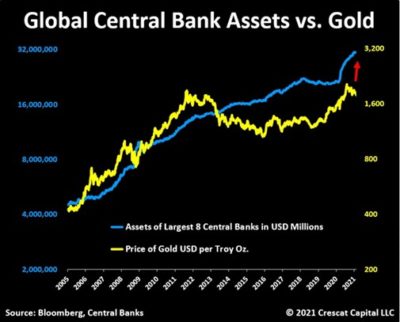

source : Crescat Capital, Bloomberg

Dans le passé, nous avons pu constater que le recours à la «planche à billets» pousse la plupart du temps les investisseurs à privilégier les actifs réels – dont l’or. Comme le montre le graphique, le cours de l’or semble fortement corrélé avec l’expansion du bilan agrégé des banques centrales.

Ces injections massives de liquidité font naître les craintes d’un retour de l’inflation qui devrait être supérieur au taux d’intérêt nominal. En d’autres termes, les taux réels devraient baisser ce qui est en général favorable à l’or.

En résumé, le contexte macro-économique actuel devrait impliquer un affaiblissement du dollar, une nouvelle expansion de la taille du bilan des banques centrales ainsi qu’une baisse des taux d’intérêt réel. Cette combinaison serait favorable au métal jaune et donc aux actions aurifères. En effet, il existe une corrélation élevée entre l’or et les valeurs minières – même si cette corrélation n’est pas stable dans le temps.

Facteurs micro-économiques

Sur le plan fondamental, trois éléments concernant les mines d’or retiennent notre attention.

Tout d’abord celui des dépenses d’investissement. En effet, les dirigeants de mines d’or semblent avoir collectivement tiré les dures leçons des cycles précédents. Dans le passé, les sociétés aurifères avaient tendance à investir dans de nouvelles capacités lorsque l’or était au plus haut. Mais lorsque l’or rentrait dans un marché baissier, les mines faisaient face à une situation de surendettement alors que les revenus engendrés baissaient très nettement. Dans le cycle actuel, les dirigeants semblent avoir été beaucoup plus prudents. On observe même une très nette dichotomie entre les prix de l’or et les dépenses d’investissement (CAPEX). Ce scénario est unique et devrait d’ailleurs permettre une poursuite du mouvement haussier de l’or car le marché se retrouve dans une situation de déséquilibre entre la demande (en hausse) et l’offre (en baisse).

Cependant, une poursuite de la hausse du prix de l’or va très certainement inciter les sociétés aurifères à augmenter de nouveau leurs capacités de production, ce qui leur permettra de faire croître les revenus.

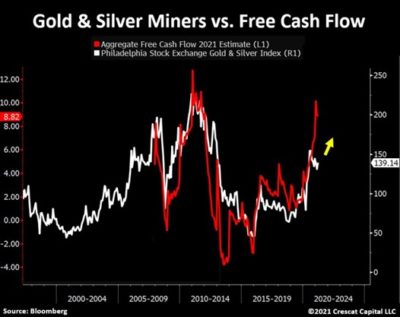

source : Crescat capital, Bloomberg

Autre élément positif pour les valeurs aurifères: leur situation d’endettement. Alors que le secteur des mines de métaux précieux est historiquement l’un de ceux avec le taux d’endettement le plus élevé, leur ratio dette / actif est désormais l’un des plus bas toutes industries confondues. Cette situation est évidemment liée au point mentionné précédemment (faibles dépenses d’investissement). C’est un élément rassurant sur le plan de la qualité des bilans et de la génération de cash flows. Comme le montre le graphique, les free cash flows agrégés pour le secteur des minières (or et argent) devraient très nettement augmenter en 2021, ce qui pourrait à terme engendrer une appréciation du cours de bourse des minières.

Ces fondamentaux très favorables laissent les coudées franches aux sociétés aurifères pour financer leur croissance et rentabilité future via davantage d’endettement.

Dernier élément – de poids – pour le secteur: celui d’un effet «ciseau» favorable au niveau du compte de résultat. Comme indiqué précédemment, la hausse du cours de l’or a de facto un effet positif sur les revenus des valeurs aurifères. Mais cette hausse du «top line» intervient au moment où les dépenses d’exploitation baissent. Il s’agit des coûts d’extraction (corrélés au prix de l’énergie) et de la masse salariale dans les pays émergents (du fait de l’affaiblissement de nombreuses devises locales). Certes, ces coûts pourraient rebondir dans un avenir proche (c’est déjà le cas pour les cours du pétrole) mais le contexte actuel devrait permettre aux marges d’exploitation d’évoluer favorablement ces prochains mois.

source : Crescat capital, Bloomberg

Configuration technique

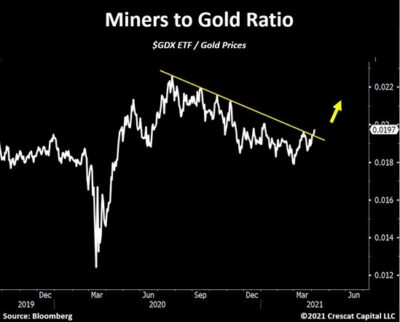

Historiquement, les actions aurifères ont permis de jouer la hausse de l’or avec un effet de levier. C’est exactement ce qui s’est produit entre mars et août 2020. L’effet levier joue également son rôle à la baisse; en effet, les minières ont sous-performé l’or depuis que le métal jaune a entamé sa phase de baisse à la fin de l’été dernier.

Mais la tendance relative serait sur le point de s’inverser. Comme le montre le graphique ci-dessous, le cours relatif du Van Eck Gold Miners ETF (GDX) par rapport à l’or est en train de casser la ligne de résistance baissière qui est en place depuis août 2020. Cette configuration technique semble être favorable au secteur.

Comment investir dans les mines d’or

Les investisseurs peuvent bien entendu se positionner sur des titres vifs, des certificats ou des fonds gérés de manière active.

Comme mentionné précédemment, la performance du secteur est la plupart du temps représentée par celle d’un tracker sur indice – le Van Eck Vectors Gold Miners ETF (GDX). Cet ETF a pour objectif de reproduire la performance de l’indice NYSE Arca Gold Miners (GDMNTR), composé de 53 sociétés aurifères. Ce tracker a désormais près de 13 milliards d’actifs sous gestion. Les cinq plus grandes positions du tracker sont les suivantes: Newmont, Barrick Gold, Franco-Nevada, Newcrest Mining et Wheaton Precious Metals. Il existe d’autres ETF investis sur le secteur tels que le VanEck Vectors Junior Gold Miners ETF (GDXJ), le Direxion Daily Gold Miners Bull 2X Shares (NUGT) ou le iShares MSCI Global Gold Miners ETF (RING).

NB : Il n s’agit pas de recommandations d’investissement

Rendez-vous sur www.flowbank.com