Nowcasters et vues macro de l’équipe en charge de l'allocation dynamique des stratégies multi-assets d'Unigestion.

Priorité aux changements plutôt qu’aux niveaux

La crise macroéconomique actuelle, sans précédent, a provoqué une nette détérioration du sentiment du marché et de la valorisation des actifs de croissance. Toutefois, nous observons aujourd’hui une stabilisation dans les trois domaines. Les données macroéconomiques restent moroses, mais elles ont cessé de se détériorer, en particulier les données à haute fréquence. Le sentiment du marché est toujours baissier mais le positionnement s’est stabilisé, permettant une évolution plus rationnelle des prix. Enfin, les valorisations ont partiellement remonté à partir de leur niveau très bas. Tous les facteurs de notre allocation dynamique d’actifs se sont donc stabilisés: il nous semble que le moment est venu de se concentrer davantage sur la direction que sur le niveau des événements. Notre positionnement dynamique reste neutre, mais nous nous sommes positionnés tactiquement pour profiter de certains types de crédits et d’actions.

Et maintenant?

La deuxième dérivée montre des signes de stabilisation

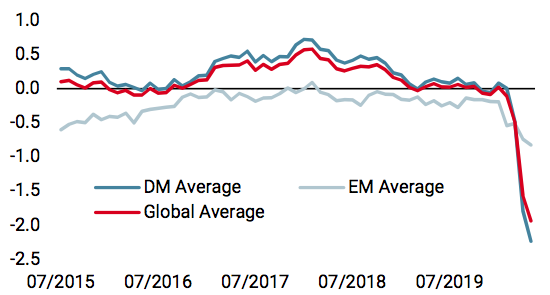

Les macro-indicateurs se sont effondrés à l’échelle mondiale, reflétant la brusque mise en œuvre du confinement et de l’inactivité économique dans le monde entier. Le marché a été témoin de variations dans les séries macroéconomiques sans précédent. Parmi ces variations extraordinaires, la plus emblématique est probablement l’augmentation des demandes d’allocations chômage aux États-Unis, qui sont passées d’une moyenne de plus de 200 000 par semaine à un pic de 6,9 millions le 27 mars. Vendredi dernier, le taux de chômage aux États-Unis a atteint 14,7%: soit un total de 20 millions de personnes sans emploi, bien que temporairement pour certaines d’entre elles. Cette détérioration des données macroéconomiques a rapidement conduit nos Nowcasters de croissance à refléter un monde en pleine récession, déclenchée par des mesures de confinement. Dans le cas des États-Unis, elle a atteint -2,3 écarts-types, la zone euro et le Royaume-Uni affichant des niveaux similaires, tandis que la Chine, la Thaïlande et la Corée du Sud restent dans la zone de -1 à -1,5. Personne ne peut contester le message véhiculé par ces chiffres : le choc que nous subissons actuellement est extrêmement grave.

Un élément clé pour comprendre le lien entre les dimensions macro et de marché est le suivant: lorsque la situation macro cesse de se détériorer, c’est généralement le moment de neutraliser, tout au moins, le biais négatif pour les actifs de croissance : dans une certaine mesure, le dérivé importe plus que le niveau des conditions macro.

Une reprise devrait se profiler à la fin du confinement, mais il faudra du temps pour qu’elle se traduise en véritables données macroéconomiques. Afin de capter cette stabilisation, nous regardons dans trois directions:

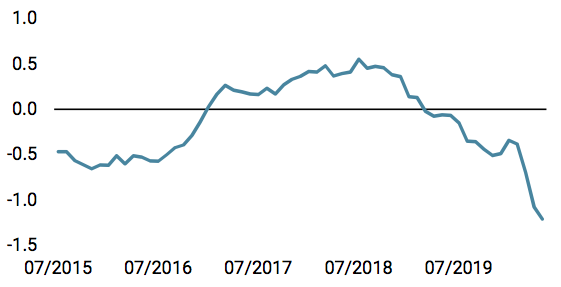

- Premièrement, nous avons créé un indicateur «Newscaster» qui examine ce que les médias disent sur la croissance économique. Au cours des quatre dernières semaines, cet indicateur a montré des signes de stabilisation. Actuellement, 49% de ces données s’améliorent, ce qui signifie que la détérioration a cessé aux yeux des médias.

- Ensuite, nous examinons si les données macroéconomiques publiées surprennent les économistes tant à la hausse qu’à la baisse. En période de détérioration, les économistes sont généralement surpris à la baisse. Lorsque cette détérioration commence à ralentir, les surprises ont tendance à être plus équilibrées, comme ce fut le cas à la fin des quatre dernières périodes de chocs macroéconomiques (2001, 2008, 2011 et 2015). Parmi les indices «surprises» du G10, 45% sont actuellement en amélioration. Là encore, un signe de stabilisation apparaît, puisque ce chiffre était de 38% il y a deux semaines.

- Enfin, les données sur le fret, dont la fréquence est plus élevée que celle des données macro standard, méritent réflexion. Le fret ferroviaire aux États-Unis constitue une source abondante de macro-informations sur la vigueur de la demande intérieure américaine. On peut y trouver davantage de signes discrets de stabilisation. Au cours des deux dernières semaines, le pourcentage de données en amélioration est passé de 34% à 38%.

Nos Nowcasters de croissance montrent actuellement que 30 % des données s’améliorent: ce chiffre confirmera à terme ce que nous voyons ailleurs. Pour l’instant, cette stabilisation précoce se traduit dans nos stratégies par une surpondération des actions de « croissance de qualité » telles que le Nasdaq et le SMI: ce positionnement vise à profiter de cette stabilisation macroéconomique précoce.

La politique monétaire n’est pas encore pleinement mise en œuvre

Cette stabilisation s’accompagne d’un coup de pouce des banques centrales et des gouvernements. À notre avis, ces nouvelles, désormais anciennes, devraient néanmoins continuer à influencer les marchés, en particulier le crédit «investment grade».

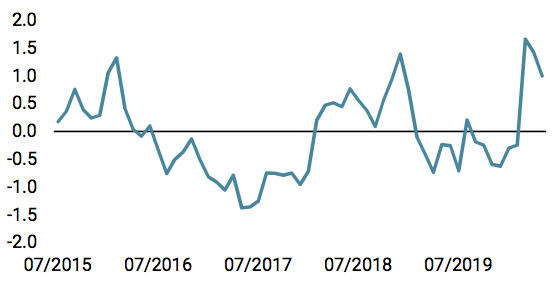

Les principaux programmes d’achat de liquidités et d’obligations d’entreprises de la Fed et de la BCE ont été annoncés, la plupart d’entre eux étant partiellement mis en œuvre vers la fin mars/début avril. Ce qui nous frappe, c’est ce qui se passe sur les marchés du crédit: la Fed n’a pas encore commencé à acheter des obligations et se prépare actuellement à acheter des ETFs. Pourtant, les obligations «cash» ont vu leur spread se contracter rapidement. Aux États-Unis, les écarts entre les obligations «investment grade» et les obligations d’État ont atteint un maximum de 401 points de base le 23 mars. Depuis lors, ils ont diminué très rapidement et se sont stabilisés autour de 225 points de base. Dans les marchés du crédit européen «investment grade», le pic a été atteint le 24 mars à 243 points de base, le spread il se situe actuellement à 187 points de base. Dans nos mesures de valorisation, malgré ces resserrements, les primes de risque sur les spreads investment grade ne semblent pas encore onéreuses. L’analyse historique suggère que le rendement à 12 mois après un tel niveau a été positif avec un taux de réussite de plus de 7%. Enfin, lorsque la Fed commence à acheter des obligations, sans être trop sensible aux prix, son impact mécanique va encore réduire ces spreads. Nous constatons ici un alignement remarquable des planètes, de la valorisation à la demande dans le domaine des obligations investment grade. Une fois que les facilités de crédit aux entreprises du marché primaire (PMCCF) et du marché secondaire (SMCCF) commenceront effectivement à fournir des liquidités aux marchés obligataires corporate, nous devrions assister à une deuxième vague de compression des spreads. Là encore, quel que soit le niveau de ces interventions, ce qui compte, c’est le sens du mouvement des spreads: plus serré.

Le sentiment s’améliore et les valorisations deviennent neutres

Enfin, les derniers éléments qui montrent des signes de stabilisation sont le sentiment du marché et la valorisation. Tout d’abord, la plupart des investisseurs ont réduit leur exposition aux actions, selon des données d’enquête. L’enquête de l’AAII sur le sentiment des investisseurs américains montre que 50% des répondants sont actuellement baissiers, ce qui est en fait très proche de la moyenne du mois d’avril (47%). Les différentes mesures bêta que nous examinons montrent une stabilisation de la position en actions pour de nombreux types d’investisseurs-quantitatifs et discrétionnaires. Comme de nombreux investisseurs particuliers détiennent toujours une grande proportion de liquidités, cela devrait insuffler aux marchés une sorte de psychologie buy-the-dip» qui pourrait également soutenir les actifs axés sur la croissance à l’avenir. De plus, le positionnement des investisseurs est aujourd’hui beaucoup plus clair qu’avant la crise : si les marchés devaient subir une nouvelle correction à la baisse, cela devrait permettre d’amortir l’ampleur de la baisse, ce qui est remarquable puisque les tensions géopolitiques pourraient reprendre. Enfin, la valorisation des actifs de croissance à travers nos indicateurs montre un schéma cohérent: ils sont passés de territoires chers (janvier-février 2020) à des territoires bon marché (mars-avril), mais ils ont cessé de devenir plus attractifs.

Nos conclusions sur l’évolution de ces trois facteurs (macro/sentiment/évaluation) sont les suivantes : la situation est globalement mauvaise, mais nous pensons que le moment est venu de se concentrer sur l’orientation de ces tendances initiales. C’est pourquoi nous avons modifié notre positionnement, passant de défensif à neutre. Ce positionnement neutre est en train de devenir plus positif grâce à la surpondération des spreads «investment grade», des actions de «croissance de qualité» et des actions émergentes afin de refléter au mieux notre évaluation actuelle.

Sources: Unigestion. Bloomberg, au 08 mai 2020

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à une autre personne.

Les informations et les données présentées dans ce document peuvent porter sur l’activité générale du marché ou les tendances du secteur, mais ne constituent pas des prévisions, des recherches ou des conseils de placement. La présente n’est pas une promotion financière et ne constitue nullement une offre, sollicitation ou recommandation de quelque nature que ce soit, d’investir dans les stratégies ou dans les véhicules d’investissement auxquels le document fait référence. Certaines des stratégies d’investissement décrites ou auxquelles il est fait allusion dans la présente publication peuvent être interprétées comme des investissements à haut risque ou difficiles à réaliser, par ailleurs susceptibles de subir des pertes importantes et soudaines, notamment une perte totale de l’investissement.

Les points de vue en matière d’investissement, ainsi que les opinions ou analyses économiques et boursières exprimées dans le présent document représentent le jugement d’Unigestion à la date de publication, sans tenir compte de la date à laquelle vous avez accès à ces informations. Rien ne garantit l’exactitude de ces opinions, lesquelles ne prétendent pas non plus constituer une description complète des titres, des marchés et des évolutions qui y sont mentionnés. Toutes les informations fournies sont sujettes à modification sans préavis. Dans la mesure où le présent rapport contient des déclarations concernant l’avenir, ces déclarations sont de nature prospective et donc soumises à un certain nombre de risques et d’incertitudes, notamment l’impact des produits concurrents, les risques liés à l’acceptation du marché et des risques divers.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre d’information uniquement et peuvent provenir de sources extérieures. Même si nous estimons que les informations obtenues de sources publiques et de tiers sont fiables, nous ne les avons pas vérifiées de manière indépendante et ne pouvons donc garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ni garantie, expresse ou implicite, n’est faite ni ne sera faite par Unigestion à cet égard, et aucune responsabilité ni obligation ne saurait être assumée par Unigestion. Sauf indication contraire, la source est Unigestion. La performance passée n’est pas un indicateur de la performance future. Tout investissement comporte des risques, y compris le risque de perte totale pour l’investisseur.

Unigestion SA est réglementé et autorisé par l’Autorité fédérale suisse de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est réglementé et autorisé par la Financial Conduct Authority (FCA) au Royaume-Uni, et est enregistré auprès de la Securities and Exchange Commission (SEC) aux États-Unis. Unigestion Asset Management (France) S.A. est réglementé et autorisé par l’Autorité des marchés financiers en France (AMF). Unigestion Asset Management (Canada) Inc., qui possède des bureaux à Toronto et à Montréal, est inscrit comme gérant de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada, et comme gérant de fonds d’investissement en Ontario et au Québec. Son organisme régulateur principal est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asia Pte Limited est réglementé et autorisé par l’Autorité monétaire de Singapour (MAS). Unigestion Asset Management (Copenhagen) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Danish Financial Supervisory Authority (DFSA). Unigestion Asset Management (Düsseldorf) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN).