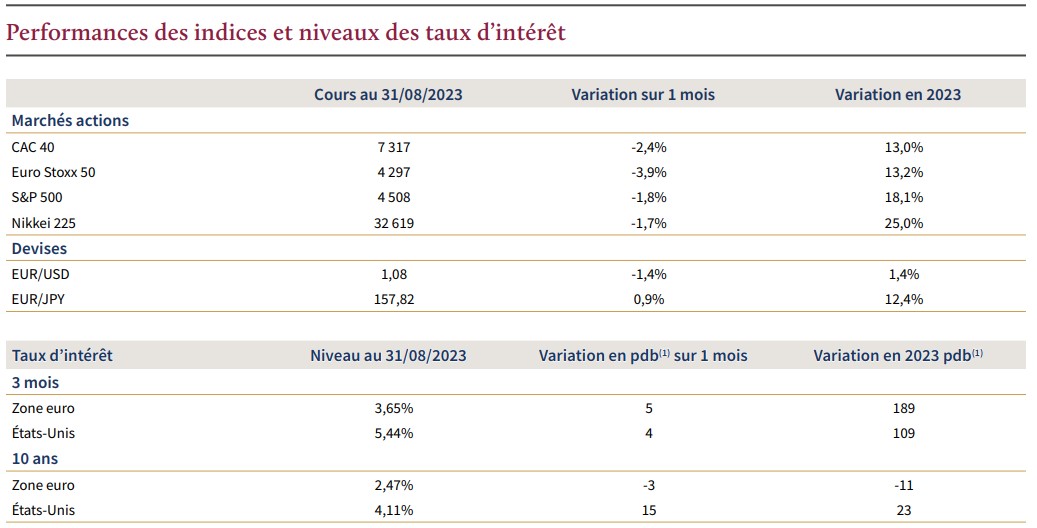

Au cours des derniers mois, l’idée que le resserrement de la politique monétaire conduirait inéluctablement à un très fort ralentissement de l’activité a fait place à une remontée de l’optimisme. En effet, les investisseurs parient sur la résilience de l’économie américaine et la persistance de l’expansion de l’économie mondiale. Pour autant, les perspectives économiques demeurent particulièrement incertaines dans un contexte de détérioration de la confiance des entreprises.

Par Marc-Antoine Collard, Chef Économiste, Responsable de la recherche

La Chine et l’Europe continuent d’inquiéter…

Le message des enquêtes du mois d’août en Europe est clair: l’expansion est menacée. Au Royaume-Uni, l’indice PMI(1) a chuté à 48,6 après une modeste reprise au cours des six mois précédents, alors que les effets négatifs de la hausse des taux d’intérêt sont de plus en plus visibles. Plusieurs entreprises ont ainsi souligné que les incertitudes concernant la croissance économique de même que la persistance de l’inflation pesaient sur leur moral, d’autant plus que le sous-indice des carnets de commandes est tombé à son plus bas niveau depuis plus de trois ans.

Le message des enquêtes du mois d’août en Europe est clair: l’expansion est menacée. Au Royaume-Uni, l’indice PMI(1) a chuté à 48,6 après une modeste reprise au cours des six mois précédents, alors que les effets négatifs de la hausse des taux d’intérêt sont de plus en plus visibles. Plusieurs entreprises ont ainsi souligné que les incertitudes concernant la croissance économique de même que la persistance de l’inflation pesaient sur leur moral, d’autant plus que le sous-indice des carnets de commandes est tombé à son plus bas niveau depuis plus de trois ans.

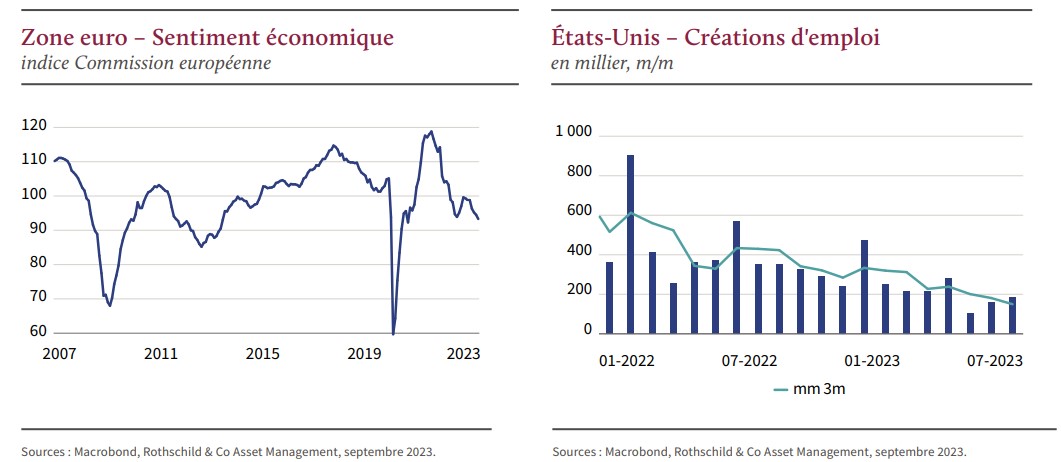

En Zone euro, l’indicateur de sentiment économique de la Commission européenne(2) a chuté à 93,3(3), un niveau observé au T3-22 lorsque les craintes quant aux risques de pénuries d’énergie suite à l’invasion de l’Ukraine par la Russie ont atteint leur paroxysme, et lors de la crise de la dette dans la Zone euro au début des années 2010. Cette détérioration fait écho à la chute du PMI tombé à 47 dans un contexte de forte baisse de la confiance des entreprises du secteur des services. Plusieurs facteurs peuvent expliquer le recul significatif des indicateurs, notamment l’activité économique décevante en Chine et l’accumulation de freins imposés par la politique monétaire. Concernant ce dernier point, le rythme de croissance des prêts aux ménages a enregistré une forte décélération en raison des effets du renchérissement du coût du crédit, notamment immobilier, tandis que la croissance des prêts aux entreprises a également poursuivi sa tendance baissière. D’ailleurs, la dernière enquête de la BCE sur la distribution du crédit bancaire a montré que les conditions d’octroi de crédit aux entreprises ont continué à se resserrer, tandis qu’une part record d’institutions financières ont signalé une baisse de la demande de prêts de la part des entreprises(4).

En Chine, les récentes évolutions font craindre une éventuelle contagion de la faiblesse du secteur immobilier au reste de l’économie, bien que les signaux envoyés par l’enquête PMI du mois d’août se sont avérés ambivalents. La confiance des entreprises dans les secteurs non manufacturiers a diminué de façon inattendue pour atteindre un plus bas en huit mois, passant de 54,1 en juillet à 51,8 selon l’indice S&P Global, alors que les attentes concernant l’activité future sont les plus faibles depuis novembre. Cependant, l’indice manufacturier a atteint 51 contre 49,2 le mois précédent, suscitant l’espoir que les mesures de stimulus annoncées ces dernières semaines insuffleront un regain de confiance et de dynamisme dans l’économie(5). Ainsi, la Banque populaire de Chine a décidé de réduire les taux d’intérêt sur les crédits immobiliers et d’abaisser les exigences en termes d’apport dans le cadre d’une politique qui vise à freiner le ralentissement du secteur immobilier.

… alors que les divergences pourraient bientôt s’estomper

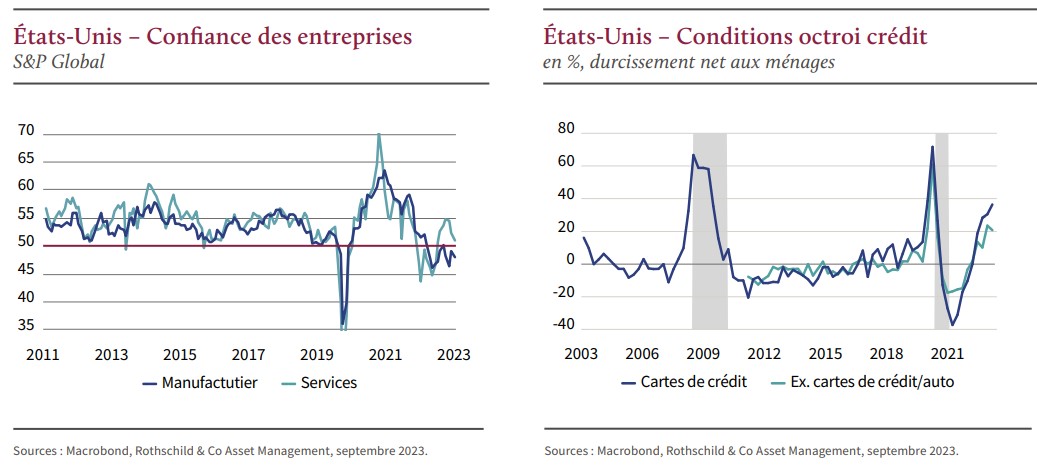

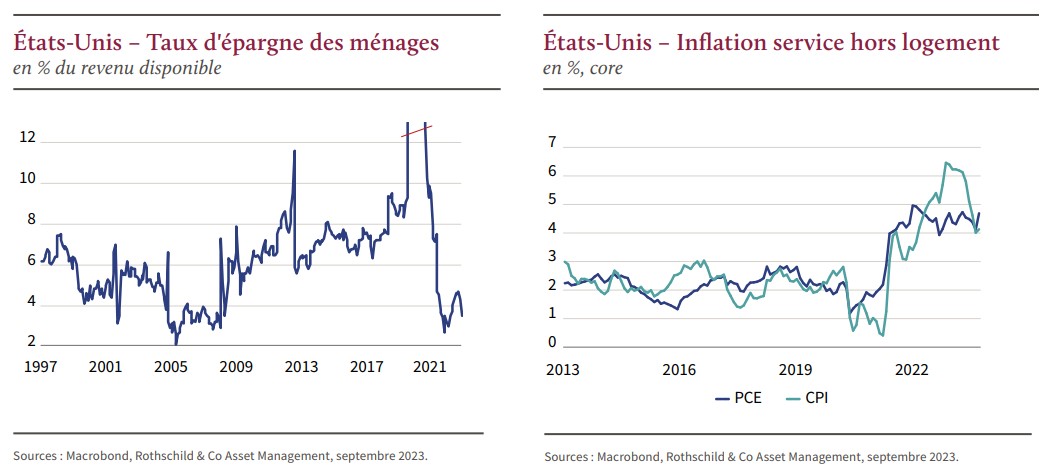

À l’inverse de ce que l’on observe en Chine et en Europe, les données macroéconomiques aux États-Unis suggèrent une économie résiliente. En juillet, la consommation est restée robuste, et la demande de main-d’œuvre demeure globalement positive, avec la création de 187’000 emplois en août qui marque une accélération par rapport aux 157’000 créés le mois précédent. Cette augmentation aurait pu être encore plus significative si elle n’avait pas été entravée par la grève d’Hollywood et une faillite notable dans le secteur du transport routier (6). Toutefois, la confiance des entreprises a diminué en août pour se situer dans le bas de la fourchette de ce qu’on observe dans la période post-crise financière, suggérant que les risques d’une croissance plus faible qu’anticipé se sont intensifiés. Par ailleurs, la dernière enquête de la Fed auprès des responsables du crédit montre qu’une part importante des banques ont indiqué avoir resserré les conditions de crédit aux ménages. Or, le crédit a joué un rôle déterminant dans le soutien de la consommation alors que le taux d’épargne des ménages s’est fortement replié. De plus, pendant les trois dernières années, les détenteurs de prêts étudiants aux Etats-Unis ont bénéficié d’une suspension du remboursement de leurs prêts totalisant USD1’700 mds, ce qui a offert une marge de manœuvre financière à des millions d’individus. Cependant, le paiement des intérêts a repris le 1er septembre, auquel s’ajoutera le remboursement du capital le 1er octobre prochain pour près de 43 millions de personnes(7).

Outre les divergences géographiques, l’activité économique a été marquée par une divergence sectorielle particulièrement élevée, avec un secteur manufacturier faible, mais une activité robuste dans le secteur des services, nourrissant l’optimisme des investisseurs quant à une croissance mondiale résiliente. Cette divergence s’est toutefois résorbée en août, mais pour des raisons mitigées.

D’un côté, le secteur des services montre des signes évidents de détérioration. De l’autre, le ralentissement du secteur manufacturier se poursuit avec un indice PMI sous le seuil des 50 depuis un an, mais les données du mois d’août présentent des signes d’atténuation de la contraction. Cela étant, le léger redressement du mois d’août – de 48,6 à 49 – est dû presque entièrement à la Chine(8). En effet, en excluant cette dernière, le PMI manufacturier global aurait de nouveau reculé en se maintenant à un niveau qui ne laisse pas présager un quelconque élan dans le secteur, d’autant plus que les sous-indices de la production future et du ratio des nouvelles commandes rapportées aux stocks demeurent à des niveaux suggérant une production en baisse.

En somme, si les investisseurs demeurent optimistes concernant les perspectives économiques des prochains mois, les dernières enquêtes de confiance ne sont pas compatibles – pour l’instant – avec un tel scénario.

L’inflation restera probablement une contrainte

Si les risques à la baisse sur la croissance venaient à se matérialiser et à bouleverser ainsi le scénario de résilience de l’économie mondiale des investisseurs, à quelle vitesse les banques centrales réagiraient-elles pour soutenir l’économie?

La récente baisse de l’inflation est encourageante, mais s’explique essentiellement par la diminution des effets de base sur les matières premières. En revanche, les prix des services et l’inflation des salaires demeurent quant à eux élevés et rigides. Les banques centrales sont donc susceptibles de répondre plus lentement à une remontée des taux de chômage par rapport aux précédents historiques, notamment dans un souci de préserver leur crédibilité.

En somme, le scénario des investisseurs d’un retour relativement indolore des taux d’inflation vers les objectifs des banques centrales s’avère très incertain. À cet égard, l’histoire montre qu’au début des années 1980, le président de la Fed Paul Volcker s’est vu obligé de détériorer le marché du travail pour lutter contre l’inflation. Un sacrifice à court terme pour des gains sur le long terme.

(1) Indice des directeurs d’achat, indicateur reflétant la confiance des directeurs d’achat dans un secteur d’activité. Supérieur à 50 il exprime une expansion de l’activité, inférieur à 50, une contraction.

(2) L’indicateur du climat économique (ESI) est un indicateur composite produit par la direction générale des affaires économiques et financières (DG ECFIN) de la Commission européenne.

(3) Eurostat, septembre 2023.

(4) Banque de France, Communiqué de presse du 25 juillet 2023.

(5) Source : National Bureau of Statistics of China, septembre 2023.

(6) Source : U.S. Bureau of Economic Analysis, septembre 2023.

(7) Source : Source : U.S. BLS, septembre 2023.

(8) Source : Bloomberg, septembre 2023.

Achevé de rédiger le 6 septembre 2023

Document à caractère publicitaire, simplifié et non contractuel. Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment. Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes

ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

En outre, compte tenu du caractère subjectif de certaines analyses, il convient de souligner que les informations, projections, estimations, anticipations, hypothèses et/ou opinions éventuelles ne sont pas nécessairement mises en pratique par les équipes de gestion de Rothschild & Co Asset Management Europe ou de ses affiliés, qui agissent en fonction de leurs propres convictions. Certains énoncés prévisionnels sont préparés sur la base de certaines hypothèses, qui pourront vraisemblablement différer soit partiellement, soit totalement de la réalité. Toute estimation hypothétique est, par nature, spéculative et il est envisageable que certaines, si ce n’est l’ensemble, des hypothèses relatives à ces illustrations hypothétiques ne se matérialisent pas ou différent significativement des déterminations actuelles. La présente analyse n’est valable qu’au moment de la rédaction du présent rapport.

R-co Valor est une Société d’investissement au Capital Variable immatriculée 789 648 409 RCS Paris. R-co Valor Balanced est un compartiment de la SICAV “R-co”, immatriculée 844 443 390 RCS Paris. Les informations ne présument pas de l’adéquation de l’OPC présenté au profil et à l’expérience de chaque investisseur individuel. Rothschild & Co Asset Management Europe ne saurait être tenu responsable d’aucune décision prise sur le fondement des éléments contenus dans ce document ou inspirée par eux. En cas de doute, et avant toute décision d’investir, nous vous recommandons de prendre contact avec votre conseiller financier ou fiscal. L’Organisme de Placement Collectif (OPC) présenté ci-dessus est organisé selon la loi française, et réglementé par l’Autorité des marchés financiers (AMF). L’investissement dans des parts ou actions de tout OPC n’est pas exempt de risques. Avant tout investissement, il est impératif de lire attentivement le DICI et prospectus de l’OPC, et plus particulièrement sa section relative aux risques. Chaque investisseur doit également s’assurer des juridictions dans lesquelles les parts ou actions de l’OPC sont enregistrées. Le DICI/prospectus complet est disponible sur notre site Internet : www.am.eu.rothschildandco.com. La valeur liquidative (VL)/ valeur nette d’inventaire (VNI) est disponible sur notre site internet. Les informations présentées ne sont pas destinées à être diffusées et ne constituent en aucun cas une invitation à destination des ressortissants des États-Unis ou de leurs mandataires. Les parts ou actions de l’OPC présenté dans ce document ne sont pas et ne seront pas enregistrées aux États-Unis en application du U.S. Securities Act de 1933 tel que modifié (“Securities Act 1933”) ou admises en vertu d’une quelconque loi des États-Unis. Ces parts ou actions ne doivent ni être offertes, vendues ou transférées aux États-Unis (y compris dans ses territoires et possessions) ni bénéficier, directement ou indirectement, à une “U.S. Person” (au sens du règlement S du Securities Act de 1933) et assimilées (telles que visées dans la loi Américaine dite “HIRE” du 18/03/2010 et dans le dispositif FATCA).

Veuillez noter que les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. La valeur des investissements et des revenus en découlant peut varier à la hausse comme à la baisse, et n’est pas garantie. Il est donc possible que vous ne récupériez pas le montant initialement investi. Les variations des taux de change peuvent affecter à la hausse comme à la baisse la valeur des investissements et des revenus en découlant, lorsque la devise de référence de l’OPC est différente de la devise de votre pays de résidence. Les OPC dont la politique d’investissement vise plus particulièrement des marchés ou secteurs spécialisés (comme les marchés émergents) sont généralement plus volatils que les fonds plus généralistes et d’allocation diversifiée. Pour un OPC volatil, les fluctuations peuvent être particulièrement importantes, et la valeur de l’investissement peut donc chuter brusquement de façon importante. Les performances présentées ne tiennent pas compte des éventuels frais et commissions perçus lors de la souscription et rachat des parts ou actions de l’OPC concerné. Les portefeuilles, produits ou valeurs présentés sont soumis aux fluctuations du marché et aucune garantie ne peut être donnée quant à leur évolution future. Le traitement fiscal dépend de la situation individuelle de chaque investisseur, et peut faire l’objet de modifications.

Édité par Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris. Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine de poursuites.