Une récession est un phénomène économique caractérisé par une contraction de l’activité dans la majorité des secteurs pendant plusieurs trimestres. La phobie de la récession est un phénomène psychologique consistant à voir la récession partout. Cela se manifeste par une tendance à ne retenir que les informations pointant vers la récession, à les répéter comme un mantra, et à ignorer tout le reste. La phobie récessionniste est devenue presque virale cet été du fait de l’inversion de la courbe des taux. Le signal est sans doute exagéré mais le risque de récession est sérieux, d’autant que Trump s’évertue à créer de l’incertitude.

Par Bruno Cavalier, Chef Economiste et Fabien Bossy, Economiste

« Nothing to fear but fear itself »

Les recherches Google concernant l’expression « courbe des taux inversée » ont explosé ces derniers jours atteignant un volume environ trois fois supérieur à ce qu’on avait constaté avant la dernière récession américaine, il y a plus de dix ans1. Le président américain a lui-même twitté le 14 août dernier au sujet de la « CRAZY INVERTED YIELD CURVE ». Les gros titres de la presse se résumant à l’égalité « courbe inversée = récession » ne se comptent plus. Aux États-Unis, une inversion de la courbe a précédé toutes les récessions ces dernières décennies. Même si le même constat n’est pas généralisable à tous les pays et toutes les périodes, il est certain que cet indicateur mérite d’être considéré sérieusement2. Cela requiert au minimum de ne pas confondre

le symptôme avec la maladie.

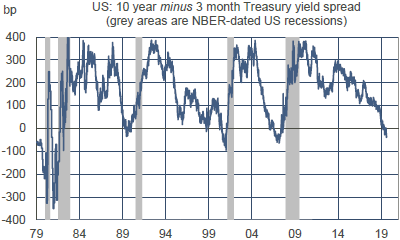

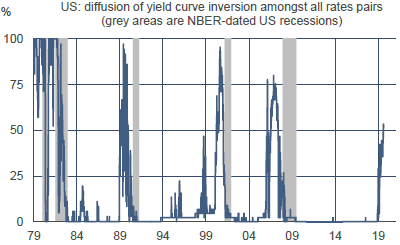

La courbe des taux américains s’est nettement aplatie à compter de 2016 quand la Fed a commencé à resserrer sa politique monétaire (hausse des taux courts plus forte que celle des taux longs). Elle s’est inversée ces dernières semaines quand la Fed a de nouveau assoupli sa politique (baisse des taux longs plus forte que celle des taux courts). Si l’on considère toutes les paires de taux possibles sur les maturités allant d’un mois jusqu’à 30 ans, plus de 50% montrent désormais une inversion. On se focalise en général sur un spread taux court-taux long, les plus usuels étant le 2-10 ans (+3bp hier, négatif en intraday les 14 et 15 aout derniers) et le 3M-10ans (-38bp hier, négatif depuis mai dernier). La Fed de New York retient ce dernier spread comme le plus pertinent. Depuis la fin des années 1960, un tel signal d’inversion a toujours précédé la récession avec 6 à 18 mois d’avance, ce qui mettrait le début de la prochaine récession entre décembre 2019 et décembre 2020.

Un indicateur ayant un tel track-record doit évidemment être considéré avec la plus grande attention. Cela dit, il faut se demander si le comportement actuel des marchés de taux est vraiment comparable avec le passé. Après la dernière crise financière, la Fed a opéré de larges achats de titres publics, influençant la gamme des taux sur des maturités bien plus longues que d’ordinaire. Désormais, le QE est devenu un outil presque familier de politique monétaire. On peut souligner deux singularités dans la période d’inversion présente.

Primo

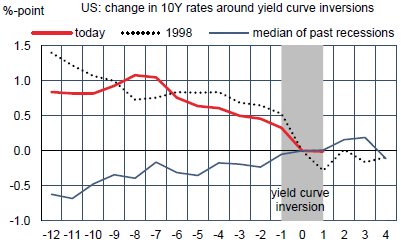

L’inversion de la courbe US intervient dans un contexte de baisse générale des taux d’intérêt. C’est le contraire de ce qui se produit en général avant une récession (graphe). L’inversion typique résulte normalement d’un resserrement rapide/excessif de la politique monétaire, qui pousse l’ensemble de la gamme des taux vers le haut et durcit les conditions de financement. Rien de tel aujourd’hui. Les taux longs sont plus bas qu’il y a un an. De ce point de vue, la meilleure analogie historique est 1998 lorsque la courbe des taux s’était inversée dans un contexte de fortes turbulences financières (crises des pays émergents, faillite de LTCM) sans que, pour autant, l’économie US ne connaisse de récession. La Fed, à l’époque, avait baissé ses taux directeurs. Quant à la baisse des taux longs, elle avait pu aider les entreprises (réduction du coût de la dette) et les ménages (réduction du coût du crédit immobilier). Les mêmes causes devraient produire les mêmes effets aujourd’hui.

Secundo

Les banquiers centraux semblent aujourd’hui plus attentifs que par le passé à tenir compte du signal la courbe des taux. Cela pose un intéressant problème de réflexivité. Sachant que la politique monétaire influence les taux longs, indirectement via les taux courts, et même directement via le QE, la banque centrale peut s’efforcer de corriger un signal négatif (courbe inversée) par une action préventive. Cela peut expliquer les décisions monétaires prises par la Fed au début de cette année (abandon des hausses de taux) et à nouveau cet été (baisse des taux). En conséquence, il faut peut-être analyser l’évolution récente de la courbe moins comme une information sur l’activité économique future que comme une anticipation sur les décisions à venir de politique monétaire.

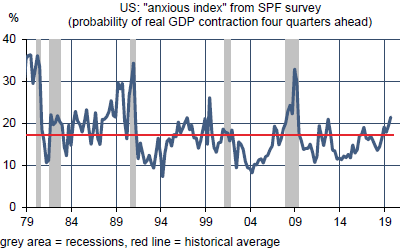

Dans ces conditions, le signal de l’inversion de la courbe ne doit pas être ignoré3, mais au moins relativisé et complété par d’autres analyses. Dans un contexte caractérisé par une moindre croissance mondiale, de fortes tensions commerciales entre la Chine et les États-Unis et un degré inédit d’incertitude de politique économique (largement le fait des postures du président Trump), il est évident que l’économie US est davantage vulnérable à un choc négatif. La probabilité de récession tend à s’accroître, ce que mesure par exemple l’indice d’anxiété tiré du Survey of Professional Forecasters de la Fed de Philadelphie. Dans la dernière édition, parue le 9 août, la probabilité de contraction du PIB réel d’ici un an poursuit son rebond amorcé en 2018: elle se situe à 21%, au-dessus de la moyenne historique de 17% (graphe).

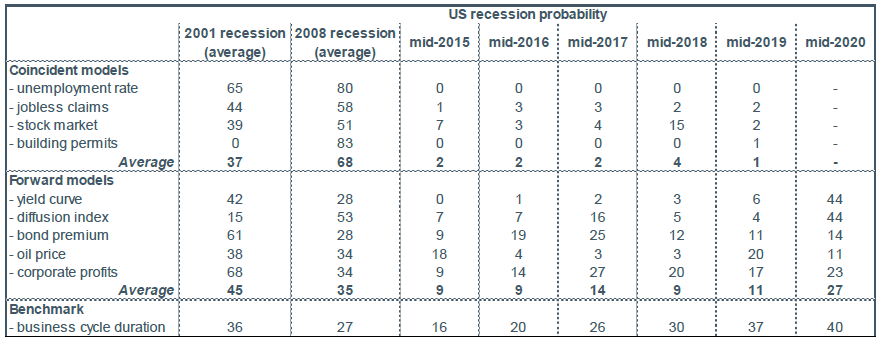

Une récession est un événement relativement rare, chacune avec ses spécificités, et qui représente une discontinuité dans le cycle économique. On peut certes probabiliser le risque de récession sur la base des données historiques mais il faut être conscient des limites de cet exercice. Aucun modèle n’est parfait. Dans ce qui suit, nous actualisons notre revue de dix modèles alternatifs de récession pour l’économie américaine4. Nous divisions ces modèles en deux groupes. D’une part, les modèles coïncidents qui cherchent sur la base de données réelles à mesurer la probabilité d’être en récession à l’instant T (savoir en temps réel si l’on vient d’entrer en récession n’est pas une question aussi triviale qu’il pourrait sembler). D’autre part, les modèles avancés qui donnent une probabilité de récession à douze mois. Les résultats sont synthétisés dans le tableau ci-dessous5. On peut y ajouter quelques commentaires.

Parmi les modèles coïncidents, le meilleur est celui qui repose sur l’évolution du taux de chômage. Aucune récession n’a jamais été constatée sans une hausse d’au moins 0.4pt du taux de chômage. Il n’y rien de tel aujourd’hui, la tendance du chômage restant baissière. De même les inscriptions au chômage sont très basses, bien au-dessous des seuils d’alerte. Ni le marché boursier (qui a le défaut d’envoyer de nombreux faux signaux de récession), ni le marché immobilier résidentiel ne décrivent une économie en récession. Au total, ces modèles coïncidents sont unanimes: les États-Unis ne sont pas en ce moment en récession (1% de probabilité en moyenne). Compte tenu de la viralité récente de la phobie récessive, ce n’est pas inutile de le rappeler. Il y a de nombreuses incertitudes (commerciales, industrielles, financières) mais les États-Unis restent avant tout caractérisés actuellement par une hausse de l’emploi, des dépenses du secteur privé et du crédit.

Les modèles avancés sont mieux calibrés pour traduire l’incertitude en probabilité de récession

Comme on l’a dit, le modèle basé sur la courbe des taux a un excellent track record historique et pointe à un niveau inquiétant (plus de 40%). Même constat pour le modèle qui mesure la diffusion (mais non l’intensité) de la faiblesse économique dans ses composantes sectorielles ou géographiques. Il est certain qu’après une poussée de croissance l’an passé, en partie due à la stimulation fiscale, l’économie US est dans une phase de freinage. Les autres modèles avancés, reposant sur les primes de crédit, le prix du pétrole ou les profits signalent un risque de récession bien moindre, d’environ 15%. Au total, la moyenne de ces modèles avancés est une probabilité de récession de 27% à un an. C’est un niveau bien plus haut que ces dernières années et qui justifie de retenir l’attention des décideurs de la politique économique.

Qu’est-ce qui cause les récessions?

L’histoire est assez claire sur ce point. Aux États-Unis, une récession survient quand l’économie, déjà affaiblie, subit un choc exogène, qui peut être pétrolier (hausse brutale des prix), monétaire (hausse exagérée des taux de la Fed) ou financier (éclatement d’une bulle de crédit). A l’heure actuelle, le prix du pétrole est 20% plus bas qu’il y a un an, la Fed assouplit sa politique, les excès de crédit n’ont assurément pas l’ampleur qu’ils avaient en 2000 chez les entreprises ou en 2007 chez les ménages, et les taux longs baissent. C’est une configuration qui n’a rien de récessive. Ajoutons que, du côté du Congrès, nul ne semble se préoccuper du niveau du déficit, et qu’à la Maison Blanche, on étudierait dit la rumeur de nouvelles baisses d’impôt. Une récession d’ici l’an prochain n’a aucun caractère inévitable.

Cela dit, les agents ajustent leurs comportements en partie à leurs anticipations. Plus on craint la récession, plus la tentation est grande de différer ou suspendre des dépenses de consommation, d’investissement et de recrutement. Selon nous, le principal risque de récession tient à l’incertitude causée par le président US. La meilleure protection contre la récession ne réside pas dans la baisse des taux de la Fed ou dans un nouveau stimulus fiscal, mais dans une normalisation des relations commerciales. En somme, c’est l’affaire du président Trump. C’est lui seul (ou presque) qui pousse l’économie US près du précipice.

Sources : Thomson Reuters, Fed of Philadelphia, Oddo BHF Securities

1. Article de Reuters, “Inverted what? Searches for obscure financial term spike on Google”, 20 août 2019.

2. Nous avons maintes fois étudié cette question. On se permet de renvoyer par exemple au Flash éco du 12 juillet 2018 : « 10 choses à savoir sur la pente de la courbe des taux ». Voir aussi St.Louis Fed (2019), “Do yield curve inversions predict recessions in other countries?”

3. En 2005-2006, période durant laquelle l’évolution des taux longs était bien mystérieuse (bond market conundrum), la Fed a semblé ignorer le signal de la courbe, ce qui avec le recul fut une erreur. Voir Bernanke (2006), « Reflections on the yield curve and monetary policy », 20 mars.

4. Voir notre rapport Economie & Taux de juin 2019, « A vos marques, prêt, coupez » où nous explicitons plus en détail chacun de ces modèles.

5. Comme point de comparaison, on fait figurer à la dernière ligne du tableau un modèle reposant exclusivement sur la durée de la phase d’expansion. Il n’y a aucune justification économique à cela, bien au contraire (« les expansions ne meurent pas de vieillesse ») mais l’argument selon lequel une récession doit se produire bientôt car la dernière date de plus de dix ans est parfois avancé.