Quelles différences entre un compte actions internationales et sa version ESG / Low Carbon?

Par Antoine Briant, CEO de amLeague

A l’heure ou tous les asset managers sont désormais garantis “bios / verts / socialement responsables / engagés dans la lutte contre le changement climatique” (rayez les mentions inutiles), il nous est apparu intéressant de comparer les produits finis livrés aux investisseurs sur la classe la plus représentative, actions internationales. Comparer, oui, mais sur quelle dimension? Restons vulgaires et basiques, nous concentrerons notre étude sur la performance, ce qui compte in fine pour l’investisseur, qu’il soit “vert” convaincu ou opportuniste.

A l’heure ou tous les asset managers sont désormais garantis “bios / verts / socialement responsables / engagés dans la lutte contre le changement climatique” (rayez les mentions inutiles), il nous est apparu intéressant de comparer les produits finis livrés aux investisseurs sur la classe la plus représentative, actions internationales. Comparer, oui, mais sur quelle dimension? Restons vulgaires et basiques, nous concentrerons notre étude sur la performance, ce qui compte in fine pour l’investisseur, qu’il soit “vert” convaincu ou opportuniste.

La question sous jacente étant évidemment: l’ISR fait il perdre ou gagner de l’alpha?

Il est d’ordinaire difficile de répondre par manque de résultats comparables. Est-on certain que les objets comparés (mandats, fonds, paper portfolios, managed accounts, …) sont bien construits avec les mêmes règles? Un des avantages percutants d’amLeague est que les règles d’investissement sont communes, publiques et, accessoirement, simples.

- Tout ce qui est dans le benchmark est éligible, rien d’autre

- Le compte doit être investi en actions à quasi 100% (avec 2% de marge pour parer aux OST)

Reste un point à lever: la compétition actions internationales créée avec l’aide du GIP en décembre 2011 a pris pour benchmark le STOXX 1,800. Celle afférente aux actions internationales créée par l’ERAFP en décembre 2015 a retenu le MSCI World (developed markets). Il se trouve que la corrélation entre ces deux indices est constamment supérieure à 99%, et que leurs performances respectives pour 2019 ont été de 30.00% et de … 30.02% ! On parle bien de la quasi même chose.

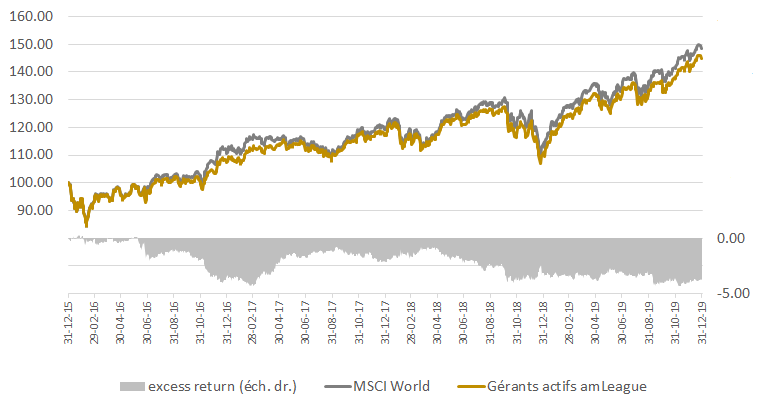

Performances depuis le 31/12/2015 jusqu’au 31/12/2019

En agrégeant le nombre de portefeuilles gérés sur les deux univers (actions internationales d’une part, sans aucune incitation ou guideline ESG / Low Carbon, et actions internationales ESG / Low Carbon d’autre part, on arrive à 36 comptes gérés par des acteurs tels que Alliance Bernstein, Allianz GI, RBC Global AM, LionTrust, Edmond de Rothschild AM, Standard Life, UBS, …

Télécharger le classement complet (pdf)

Sur ces 36 portefeuilles, 17 sont au-dessus des benchmarks, 19 en-dessous. Ce qui à première vue est médiocre; de fait tous les professionnels le savent, les gérants actifs ont plus de mal à suivre – a fortiori battre – les indices de référence lorsque le marché est en forte hausse, ce n’est donc pas un mauvais résultat d’ensemble, il est au contraire plutôt bon (bien meilleur que sur les classes Euro ou Europe d’amLeague par exemple). On est assez loin des études promues par tel fournisseur d’indices ou d’ETF qui prétend que 80% des gérants actifs détruisent de la valeur…

Le point intéressant est de compter le nombre de comptes ESG/Low Carbon parmi les meilleurs (17 donc). Il se trouve que 15 sont des comptes relevant de la catégorie ESG / Low Carbon ! L’autre moitié du classement (en dessous du benchmark donc) se répartie assez équitablement entre les “verts” et les autres. Une première conclusion pourrait être: l’angle ESG / Low Carbon apporte de la valeur puisque les meilleurs suivent ces guidelines.

2019 est indiscutablement l’année qui a vu le basculement définitif de l’univers de la gestion vers les thématiques ESG et Low Carbon.

Une deuxième piste est d’examiner les performances respectives de portefeuilles issus de la même maison sous la responsabilité de la même équipe, l’un géré suivant les guidelines GIP 2011, l’autre avec les guidelines ESG / Low Carbon. Sont notamment dans ce cas intéressant: Allianz GI et Edmond de Rothshild AM. On constate que les réultats sont quasi identiques. L’angle ESG Low Carbon n’apporte rien de visible … tout simplement parce qu’il est intégré de fait dans toute la gestion maison, guideline spécifique ou pas. Ce point est un discours réccurrent des asset managers: l’ESG est désormais intégré à tous leurs portefeuilles, sans exception. Et bien c’est vrai ! (NB: amLeague a la vue directe sur plus de 175 portefeuilles gérés en mode visible ou blind sur sa plateforme, cette conclusion n’est donc pas fondée sur ces 2 seuls cas).

Il y a une 3ème piste pour expliquer cette meilleure performance des “verts” sur 2019: c’est indiscutablement l’année qui a vu le basculement définitif de l’univers de la gestion vers les thématiques ESG et Low Carbon. La conséquence en a été que tout titre bien noté dans ce domaine (par exemple par les partenaires d’amLeague, MSCI ESG et Sustainalytics) a été “acheté” alors que les autres ont été délaissés et dégradés. Ce qui explique la surperformance des verts sur 2019. La question est de savoir si une étude plus longue (par exemple sur 4 ans de 2015 à 2019) confirmerait ou pas cet état de fait. A suivre !

Découvrez la méthodologie amLeague dans cet article.

source: amLeague, données au 31.12.2019