Patrick Armstrong, gérant du fonds Prosper Global Macro, était à Genève pour partager ses vues macroéconomiques pour 2023 avec ses investisseurs, vues reflétées dans le positionnement de son fonds thématique Global Macro, dont l’objectif est de battre l’inflation.

Points à retenir

- Bien que nous nous attendons à une récession peu profonde en 2023, la vitesse de la reprise pourrait être décevante, dans la mesure où un soutien monétaire et fiscal ne pourra pas être mis en œuvre en raison de l’inflation persistante et des niveaux élevés de la dette publique.

- La réouverture de la Chine constitue un catalyseur positif potentiel pour la croissance, mais présente également des risques compte tenu des fausses annonces passées de fin des restrictions et de l’augmentation des nouvelles contaminations qui pourraient avoir un impact sur la croissance.

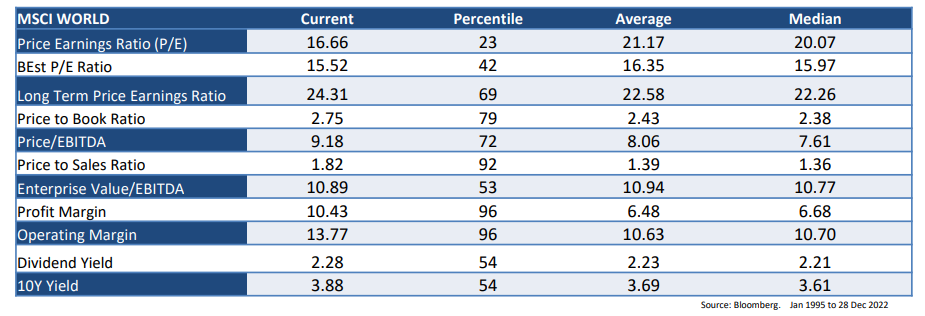

- La hausse des rendements réels constituait le principal obstacle pour les actifs en 2022, ces rendements constituent désormais un plancher de valorisation solide.

- Les multiples des actions sont passés de surévalués à neutres au cours de l’année 2022 en raison de la baisse des marchés.

Economie mondiale: une croissance modérée en 2023

Notre tableau de bord économique mondial montre que l’économie a fortement ralenti et les indicateurs avancés indiquent une poursuite de ce ralentissement. Nous prévoyons que les pays développés entreront en récession en 2023.

Si les chocs qui ont freiné la croissance en 2022 devraient se dissiper, il nous est difficile d’envisager des scénarios de reprise rapide de l’économie. La reprise sera probablement inférieure à celle attendue, car il faudra que les répercussions des chocs négatifs s’estompent avant tout. Une réouverture complète de la Chine est la surprise positive la plus probable, mais on ne peut pas compter totalement dessus.

L’inflation a atteint un plateau aux États-Unis mais restera supérieure à l’objectif de la Fed pendant encore un certain temps. Les chocs d’offre qui ont créé une inflation à deux chiffres s’atténuent, mais ils ne se résorberont pas complètement en 2023. Les perturbations de la chaîne d’approvisionnement ont déjà diminué dans les pays occidentaux mais la production de la Chine et de la Russie restera affectée par les politiques Covid et les sanctions occidentales.

En Europe, la trajectoire de l’inflation sera dictée par les évolutions des relations avec la Russie entre autre. Aux États-Unis, la demande des consommateurs jouera un rôle plus important sur le niveau d’inflation.

Dette souveraine et déficits: implication pour les banques centrales

Alors que la dette globale a augmenté d’un montant record de 235’000 milliards de dollars l’année dernière, la dette en tant que part du PIB a connu sa plus forte baisse en sept décennies en 2021. Mais le niveau de dette reste encore élevé, supérieur aux niveaux d’avant la crise du Covid.

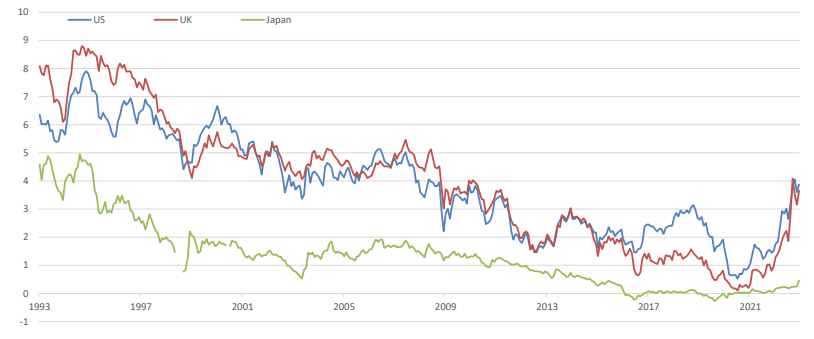

Lorsque les banques centrales achetaient des obligations et réduisaient les taux d’intérêt, les gouvernements parvenaient à faire face à des niveaux d’endettement très élevés. A mesure que les banques centrales continuent de resserrer leur politique monétaire et que les taux d’intérêt augmentent, le refinancement de la dette va devenir un problème majeur pour certains pays.

Générer une croissance économique nominale est la clé pour réduire le ratio dette/PIB. Maintenant que les taux d’intérêt sont positifs, le poids de la dette deviendra un problème si la croissance faiblit. Selon nous, les banques centrales continueront d’augmenter leurs taux au cours du premier semestre de 2023, mais le ralentissement de l’économie les empêchera probablement de procéder à des hausses aussi importantes qu’elles l’avaient indiquées courant 2022.

Quelles conséquences sur l’allocation d’actifs?

Notre allocation d’actifs est basée sur une récession peu marquée en 2023. Le resserrement monétaire continuera de peser sur les actifs risqués. Cependant, le positionnement pessimiste des investisseurs et la valorisation plus attractive des actions et des obligations après le sell-off de 2022 compensent le resserrement des conditions monétaire. Ainsi, la neutralité de notre allocation sur les actions et les obligations ne reflètent pas nécessairement les choix tactiques de positionnement au sein de ces classes d’actifs (Secteurs, duration, qualité…).

- Obligations : Neutre

Les investisseurs peuvent désormais obtenir des rendements nominaux attractifs dans le crédit. Les TIPS à 10 et 30 ans offrent désormais également des rendements réels positifs, en l’occurrence de 1,4 %. Alors que nous venions en 2022 d’un positionnement où nous étions net short obligations, nous avons aujourd’hui une allocation obligataire net long de 35% sur la base de rendements réels plus élevés.

Nous continuons à sous-pondérer les obligations d’État du G7, sur la base des valorisations à long terme. Les rendements obligataires ont augmenté mais sont encore trop faibles en raison de la distorsion de la politique monétaire. La dette bancaire de qualité à court terme offre le meilleur potentiel de rendement ajusté au risque actuel selon nous.

- Actions : Neutre

Nous prévoyons une vague de révisions baissières sur les bénéfices des entreprises au début 2023, principalement en raison de la baisse des marges. Cependant certains secteurs bénéficieront de facteurs positifs.

Parmi les secteurs privilégiés, il y a l’énergie. Les actions se négocient à seulement 6 fois les bénéfices de 2022 et offrent un rendement en dividendes de près de 5%. Les prix du pétrole et du gaz devraient rester à des niveaux suffisamment élevés pour que les marges opérationnelles du secteur en bénéficient.

Le secteur de l’agriculture est un autre secteur qui peut défendre ses marges. Les prix resteront élevés en 2023 en lien avec le changement climatique (sécheresses et inondations qui ont perturbé les récoltes) et l’invasion de l’Ukraine par la Russie. Le secteur se négocie à seulement 10 x les bénéfices de 2022 et, comme l’énergie, les marges devraient rester stables, car les consommateurs délaissent les produits transformés au profit des produits de base.

Enfin, dans le luxe, le pouvoir de fixation des prix s’est avéré extrêmement résilient pour les entreprises du secteur en 2022. Des marges d’EBIT d’entreprises comme LVMH et Hermès approchant les 40% et devraient pouvoir être maintenues alors que la Chine semble rouvrir ses frontières pour les voyages à l’étranger en 2023.

Parmi les secteurs défensifs classiques, le secteur de la santé offrira une très bonne combinaison de croissance et de génération de cash-flow dans un dans un contexte de ralentissement économique.

- Devises : USD

Nous pensons que le décalage temporel entre les politiques des banques centrales sera probablement le principal moteur de variation des devises en 2023. Nous favorisons l’USD car nous ne croyons pas aux baisses de taux du second semestre que le marché anticipe.

- Autres :

Nous restons positifs sur les matières premières (énergie, et production agricole) traités principalement à travers des positions en actions d’entreprises productrices ou liées. L’or est une diversification pour les réserves des banques centrales mais de moins en moins attractif compte tenu du rendement réel en augmentation des bons du Trésor. »

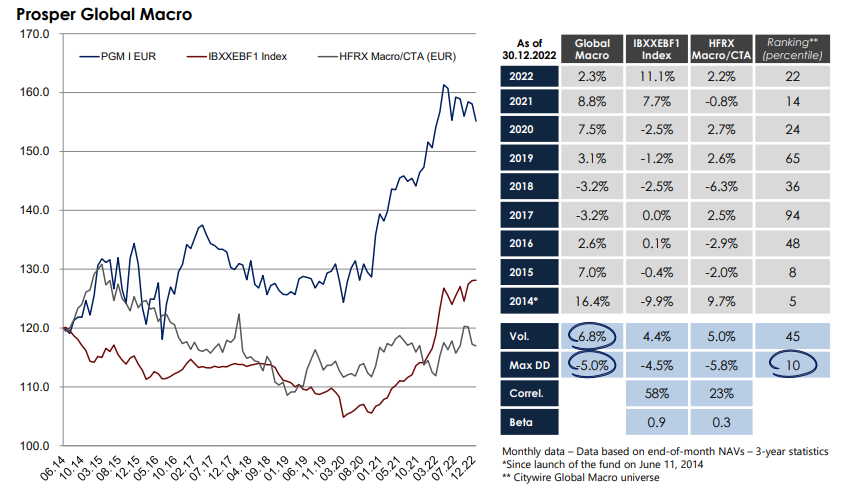

Résultats de l’allocation

Depuis 12 ans (ou plus de 8 ans au format UCITS), la stratégie d’allocation d’actifs flexible, long, short gérée par Patrick Armstrong a traversé des cycles plus ou moins inflationnistes et a toujours permis à ses investisseurs d’obtenir des résultats de premier plan, cela au sein d’un fonds UCITS liquide et peu volatile.