Jeff Taylor, gérant star en actions européennes chez Invesco, a également été l'un des premiers à rejoindre la plateforme amLeague en 2010. Au moment de passer le flambeau, il revient sur ces 10 années et explique les choix et les contraintes auxquels un gérant doit faire face.

Par Jeff Taylor, gérant en actions européennes chez Invesco

Après 23 années chez Invesco, et 35 dans l’industrie, l’heure viendra pour moi en décembre de prendre ma retraite, et de passer dès ce mois d’octobre le flambeau de la gestion du mandat amLeague euro equities à mes collègues Oliver Collin et Steve Smith. A cette occasion, il me tenait à cœur de revenir sur mon expérience de gérant au sein de l’écosystème amLeague.

Après 23 années chez Invesco, et 35 dans l’industrie, l’heure viendra pour moi en décembre de prendre ma retraite, et de passer dès ce mois d’octobre le flambeau de la gestion du mandat amLeague euro equities à mes collègues Oliver Collin et Steve Smith. A cette occasion, il me tenait à cœur de revenir sur mon expérience de gérant au sein de l’écosystème amLeague.

Dans ce passage de flambeau, il était essentiel pour nous de garantir la continuité de notre philosophie et de nos processus d’investissement. Oliver et Steve partageant ma vision, la stratégie qu’ils mettront en œuvre restera inchangée pour l’ensemble du portefeuille.

J’apprécie fort le concept de concurrence sous conditions équitables offertes par l’univers amLeague: les règles du jeu sont claires et nettes – par exemple, pas de titres hors indice et zone euro pour le mandat amLeague que j’ai géré. C’est relativement facile de s’y adapter compte tenu des stratégies que nous gérons pour nos clients chez Invesco.

Je suis un partisan convaincu de la transparence et la simplicité à tous les égards. Le contenu d’un fonds doit correspondre à son étiquette «actions» ou «zone Euro» pour que le client s’y retrouve et soit satisfait. De même, la comparaison des performances générées par un échantillon de fonds ne veut pas dire grand-chose si les portefeuilles ont peu en commun.

Cependant, dans la composition de nos portefeuilles actifs chez Invesco, nous avons davantage de marge de manœuvre, ce qui ne nuit pas nécessairement à l’objectif essentiel de générer de bons résultats pour nos clients. Notamment, la possibilité de prendre des positions sur la zone euro en dehors de l’indice élargit le champ d’univers d’investissement. De même, il y a quelques secteurs peu ou mal représentés au sein de la zone euro, il est donc d’usage de laisser aux gérants de fonds de la zone euro d’intégrer une certaine exposition non-euro dans ces mêmes fonds. Chez Invesco, cette exposition peut aller en théorie jusqu’à 9.99%, un niveau classique pour les fonds euro commercialisés en France.

Prenons comme exemple l’industrie des producteurs de turbines éoliennes. Il s’agit d’un segment important du secteur des biens d’équipement, et essentiel en lien avec le thème de la transition énergétique et des opportunités d’investissement qui y sont liés. A notre avis, la meilleure façon d’investir sur ce thème sur les marchés cotés réside au Danemark, c’est-à-dire en dehors de la zone euro. Idem pour le secteur de la santé, où l’offre de grandes capitalisations à profil de risque pertinent cotées sur les places financières en zone euro reste limitée et où il peut y avoir du sens d’intégrer certaines valeurs européennes basées par exemple en Suisse.

A mon sens, il est légitime de vouloir diversifier son exposition sectorielle afin de mieux gérer certains risques et de dégager de meilleures performances pour les clients.

Néanmoins, d’une certaine façon, même avec cette marge de manœuvre en dehors de l’indice et de la zone euro, je suis resté proche de l’esprit amLeague dans mes habitudes de gestion active flexible chez Invesco car cela reste limité. Chez Invesco, nous intégrons cette diversification dans nos stratégies lorsque cela a du sens et avec parcimonie, la quote-part des petites capitalisations est toujours restée raisonnable et nous n’avons jamais approché le plafond des 9.99% de non-euro ; nous ne nous sommes jamais aventurés sur des paris exotiques en intégrant des actions russes, turques, ou même du Nasdaq.

Un autre aspect de l’esprit de gestion amLeague qui est parfaitement aligné avec ma vie de gérant chez Invesco, c’est l’approche que nous partageons en matière de gestion du cash. Le fait de ne pas avoir le droit de garder une poche importante de liquidité dans le mandat amLeague nous semble une approche tout à fait raisonnable.

En tant que gérant de portefeuilles actions, l’argent que nous confient les clients est fait pour être exposé aux actions et non pour rester non investi sinon cela n’a pas de sens.

Un autre point important à signaler : la plateforme amLeague est facile à utiliser, le passage des ordres est simple, et dans les rares occasions où il peut y avoir un problème, l’équipe d’assistance est facile d’accès.

Quelles sont les performances du mandat amLeague au cours de ces années?

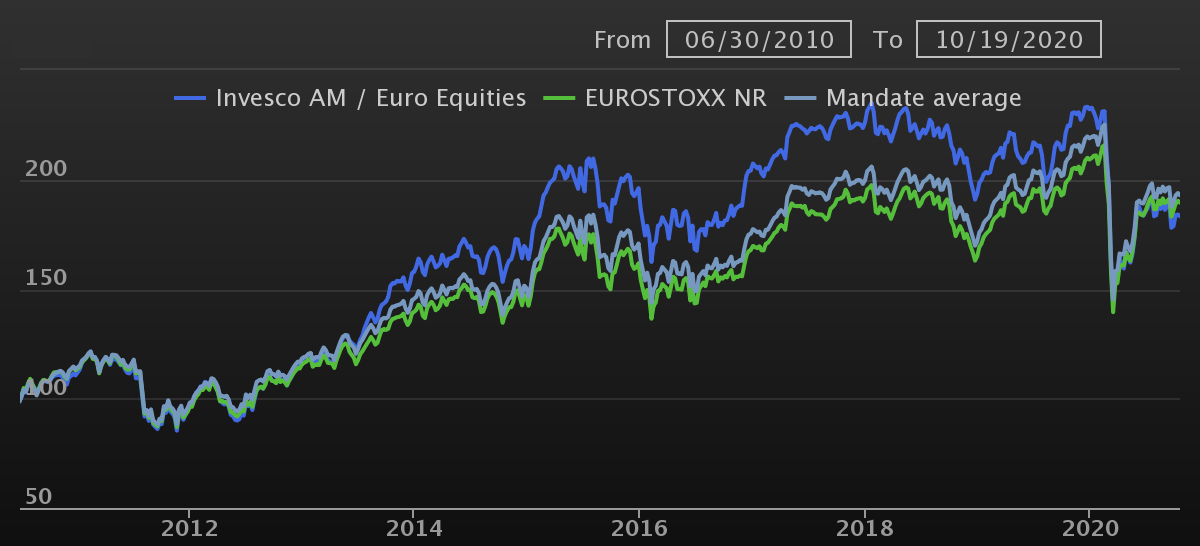

Pendant plusieurs années, le mandat a figuré dans le top du classement amLeague par rapport aux pairs (jusqu’à fin 2017).

Cependant, ces deux dernières années se sont avérées plus décevantes car le focus de notre philosophie d’investissement n’était pas en synchronisation avec ce qui a motivé les marchés boursiers européens et mondiaux.

Pour nous, la clé est la valorisation sous-jacente: nous recherchons des actions dont le cours ne reflète pas la valeur intrinsèque fondamentale, les perspectives de croissance, la capacité de paiement des dividendes, etc… Prêter attention aux détails nous importe bien plus que les bruits et gros titres. Nous ne prétendons pas être des investisseurs purement «value» – car il y a finalement une grande différence entre les concepts de «valorisation» et de «value». Nous sommes ouverts à investir dans n’importe quel secteur, l’essentiel est que la valorisation soit attrayante. Il est même possible de trouver des opportunités alléchantes et bon marché dans la tech lorsqu’on la regarde attentivement !

Pour autant, il est vrai que notre conviction de se concentrer sur la valorisation a conduit nos fonds à avoir un profil «value» ces derniers temps. Nous pensons que c’est précisément dans les secteurs étiquetés comme «value» que nous pouvons trouver un bon nombre de valorisations plus intéressantes en ce moment.

Si l’on explore davantage dans les secteurs peu appréciés comme la finance, l’énergie, les télécoms, la distribution alimentaire, on peut trouver des sociétés dotées de modèles d’affaires solides et attractifs. Cela n’a pas été reconnu récemment par les marchés, étant donné l’indifférence consensuelle pour l’étiquette value et l’histoire d’amour pour les actions dites de croissance. Il s’agit pour nous cependant d’un phénomène cyclique, comme nous l’avons vu à maintes reprises dans le passé, les préférences des marchés financiers peuvent changer et cela de manière violente.

Je sais donc que mes collègues Oliver Collin et Steve Smith avec qui je travaille depuis de nombreuses années au sein de l’équipe actions européennes d’Invesco seront dans les meilleurs conditions pour continuer à gérer ce mandat amLeague actions zone euro. Je leur fais entièrement confiance pour continuer à générer de belles performances dans l’univers amLeague dans les années à venir.

Les performances passées ne préjugent pas des performances futures.

Lorsque Jeff Taylor a exprimé des opinions, elles sont basées sur les conditions actuelles du marché et sont sujettes à changement sans préavis. Ces opinions peuvent différer de celles d’autres professionnels de l’investissement d’Invesco.

Risques

La valeur des investissements et de tout revenu fluctuera (cela peut être en partie le résultat des fluctuations du taux de change) et les investisseurs peuvent ne pas récupérer le montant total investi.

Informations importantes

Ce document contient des informations à titre illustratif. Il est destiné exclusivement aux investisseurs qualifiés en Suisse.

Ce document ne constitue pas une offre de vente ni aucune sollicitation d’offre d’achat de titres ou de tout autre instrument décrit dans ce document. Les informations et opinions contenues dans ce document proviennent de sources que nous considérons fiables. Aucune responsabilité ne peut être acceptée pour les erreurs de fait ou d’opinion. Il ne faut pas se fier aux opinions et aux informations contenues dans le document lors de la prise de décisions d’investissement et / ou stratégiques individuelles.

Indications sur des classements, ratings ou prix ne constituent, en aucun cas, une garantie des performances futures et peuvent varier dans le temps.

Ce document est publié par : Invesco Asset Management (Schweiz) AG, Talacker 34, 8001 Zurich, Switzerland.