Nowcasters et vues macro de l’équipe en charge de l'allocation dynamique des stratégies multi-assets d'Unigestion.

La nouvelle norme est neutre

Dans les trois dimensions de notre processus d’allocation dynamique des actifs, l’équilibre entre éléments positifs et négatifs s’est récemment amélioré. La situation macroéconomique est épouvantable, avec l’effondrement de nombreuses séries économiques, mais les banques centrales et les gouvernements se sont engagés massivement à absorber une partie substantielle de ce choc. Le sentiment était fragile mais s’est récemment améliorée. Cela reflète une normalisation de la liquidité dans les marchés. La volatilité implicite et réelle a considérablement diminué sur de nombreux marchés. Les valorisations étaient faibles, mais elles ont maintenant récupéré la moitié du terrain perdu depuis le début de la crise. Cette normalisation est un répit pour beaucoup, mais la saison des bénéfices servira d’arbitre, décidant si ces évaluations sont justes ou non. Ce meilleur équilibre entre la macro, le sentiment et les valorisations justifie une évolution vers une allocation d’actifs dynamique plus neutre dans nos portefeuilles.

Et maintenant?

Récession vs stimulation

S’il y a une conviction à laquelle nous avons adhéré ces dernières semaines, c’est notre compréhension de la situation macro. Lorsque l’on analyse les données économiques de la Chine, de la zone euro et des États-Unis, la situation est claire: depuis la mise en œuvre des quarantaines, le PMI chinois a connu une baisse sans précédent, suivie de près par une détérioration des enquêtes liées à la consommation et des séries de données «hard data». Selon les estimations de cette semaine, le PIB chinois s’est contracté de 9,8% en termes non annualisées au cours du premier trimestre, éclipsant contraction antérieure. Au début, la Chine était à elle seule un problème important mais limité. Mais une fois le virus propagé à ses meilleurs clients, il était peu probable que les macro-données chinoises ne soient pas affectées. Les exportations de la Chine représentent 38% de son PIB, dont 17% destinées aux États-Unis, 15% à l’Europe et 5% au Japon.

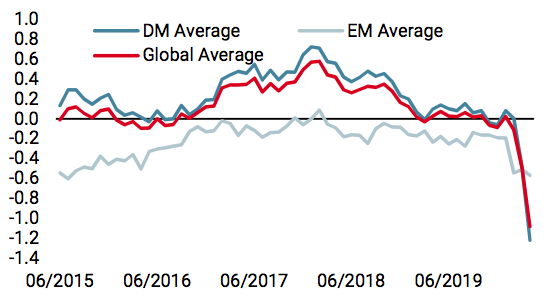

Or, pour chacun de ces partenaires commerciaux, les données macroéconomiques actuellement recueillies montrent une contraction extrême d’une ampleur encore inconnue. Nos «nowcasters» de croissance sont calculées en termes de z-scores, ce qui signifie que leur échelle est mesurée en écarts types. Un événement avec un écart-type inférieur à -1 devrait se produire en moyenne environ 15% du temps. Pour un écart-type de -2, ce chiffre devient environ 2%. Notre Nowcaster de croissance américaine a atteint un écart-type de -1,52, alors que celui du Canada est de -1,73. Celle de la zone euro est actuellement à -0,57. Celle de la Chine est à -0,77. Pris individuellement, chacun de ces chiffres est un signe de récession. Pris ensemble, la situation est encore pire. En trois mois, nous sommes passés d’une épidémie contenue en Chine à une pandémie et une récession mondiales.

Mais ce n’est pas tout: il y a quelques semaines, seules quelques séries de données affichaient des valeurs extrêmes (l’indice de la Fed de Philadelphie et les demandes d’allocations chômage pour les États-Unis, l’enquête IFO pour l’Allemagne et le PMI chinois). Aujourd’hui, sur les 21 économies que nous surveillons, 65% des données se détériorent. Il s’agit de niveaux observés fin 2007, début 1990 et 2001 pour les États-Unis et le monde, et début 2011 en Europe. L’actuelle récession est rapide et ses effets d’entraînement restent à mesurer. Pas étonnant que les produits de base cycliques soient toujours malmenés malgré les réductions de production, le pétrole brut WTI étant l’épicentre de la tempête.

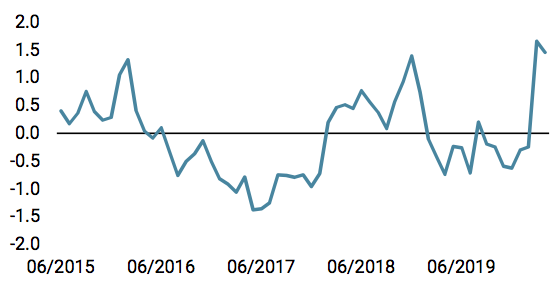

Les gouvernements et les banques centrales sont probablement arrivés à une conclusion similaire. Tous deux ont pris la décision de stimuler leur économie et leurs marchés avec des mesures d’une ampleur sans précédent. Le gouvernement américain a adopté une loi déclenchant un paquet fiscal représentant 10% de son PIB. La Fed a clairement indiqué qu’elle ferait tout ce qui est nécessaire pour maintenir la liquidité du marché et plafonner toute hausse des rendements des obligations du Trésor. Son bilan a augmenté de 65% en un mois, avec une hausse spectaculaire de 1’300 milliards de dollars US des bons du Trésor détenus ainsi qu’une hausse de 200 milliards de MBS. Jusqu’à ce mois-ci, la plus forte augmentation du bilan de la Fed a été de 330 milliards USD en avril 2009. Les interventions actuelles de la Fed sont à la mesure du choc. Le taux de croissance de la masse monétaire M2 aux États-Unis reflète l’ampleur de la stimulation, un élément à ne pas négliger: une masse monétaire abondante est historiquement un facteur positif à moyen terme pour les marchés. Les gouvernements européens et la BCE s’engagent aussi activement à repousser le choc macroéconomique. Le bilan de la BCE a augmenté de 12% entre février et mars alors que les gouvernements accélèrent leurs programmes respectifs. La Fed et la BCE gèrent actuellement un bilan de 6’000 milliards de dollars et de 5’000 milliards d’euros respectivement, ce qui représente 13% du PIB mondial. Ce chiffre va augmenter car les gouvernements du monde entier nécessiteront un environnement de taux bas pendant une longue période.

Cela pourrait, selon nous, compenser une grande partie des signes de récession que nous observons.

Le sentiment s’est amélioré

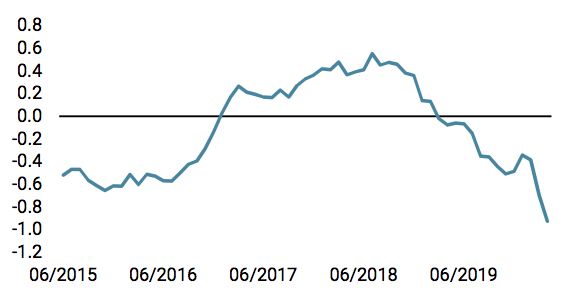

Compte tenu de l’ampleur de la récession, le sentiment du marché s’est considérablement détérioré en mars. Notre Nowcaster de tensions sur le marché a atteint un écart-type de +2,3: cet indicateur atteint des valeurs supérieures à cela environ 1% du temps. Ce dernier s’est nettement amélioré, ce qui s’explique par deux facteurs importants. Premièrement, le taux de transmission du virus a fortement diminué: il a atteint un maximum de 15% le 27 mars et a depuis lors diminué de manière significative. Il se situe actuellement autour de 5 %. Deuxièmement, l’action de la Fed a entraîné une amélioration de la liquidité sur les marchés. L’écart entre les taux d’intérêt du Trésor et de l’Eurodollar à 3 mois (TED spread), une mesure courante du marché de la liquidité interbancaire, a culminé à 137 points de base le 27 mars, lorsque le premier chiffre apocalyptique des demandes d’allocations chômage a été publié. Après trois séries d’interventions de la Fed et le lancement de deux programmes de ciblage des liquidités, ce chiffre est tombé à 105 points de base. À titre de comparaison, le TED spread a atteint 102 points de base en décembre 2007 et 364 points en octobre 2008: la situation actuelle s’est améliorée, mais la liquidité reste tendue.

Le marché du papier commercial montre également des signes d’amélioration: le papier commercial à 3 mois pour les sociétés non financières se négocie actuellement 188 points de base au-dessus des taux swap OIS grâce aux interventions de la Fed. Cette prime a culminé à 386 points de base le 27 mars. Ce spread avait atteint un maximum de 606 points de base la première semaine de décembre 2008, les programmes de liquidité de la Fed visant alors davantage les institutions financières. Nous n’avons pas encore observé de niveaux de spreads similaires: les conditions de liquidité ont été mauvaises, mais elles s’améliorent à présent.

Dans leur sillage, la volatilité et le positionnement se sont également améliorés. Comme nous l’avons expliqué la semaine passée, les volatilités du crédit et des actions ont diminué parallèlement aux spreads de liquidité. Il est intéressant de noter que la volatilité implicite (reflétant l’ampleur de la demande d’assurance) et la volatilité réalisée (reflétant le sentiment de panique des investisseurs) se sont nettement améliorées. La volatilité implicite des options sur actions a ainsi connu un recul significatif. Cela s’est traduit par un positionnement de portefeuille de nombreux participants. Si l’on considère le beta actions moyen d’un large éventail de fonds multi-actifs, celui-ci était d’environ 0,34 au début de la dernière semaine de février. Ce bêta a été largement réduit à 0,18. Cette évolution du beta-indication forcément rétrospective-a cessé de baisser depuis la deuxième semaine d’avril, sans montrer beaucoup de signes d’augmentation. Cela corrobore notre analyse de positionnement sur le marché: le rallye actuel s’est produit avec un volume et une liquidité exceptionnellement faibles. Cependant, la situation de positionnement a cessé de se détériorer.

Les données sur le sentiment que nous suivons pourraient se résumer ainsi: le sentiment était mauvais, la Fed est intervenue et à présent il est bien meilleur sans être parfait.

Valorisations vs saison des bénéfices

Cette période d’annonce de résultats sera déterminante. Avec l’amélioration du sentiment, les marchés des actions et du crédit ont fortement progressé ce dernier temps. Nombreux sont ceux qui se demandent si ce rallye est «contre tendance» ou une véritable reprise des marchés. Les ratios PE sont sur le point d’entrer dans une zone plus neutre suite à une amélioration du côté « P ». Dans le cas du S&P 500, le ratio PE antérieur est légèrement supérieur à 20 (contre 28 auparavant), tandis que la version ajustée du cycle de Shiller est passée de 33 à 25. Ces deux chiffres ne sont pas indicatifs d’une récession. La saison des bénéfices qui commence devrait permettre de juger de la justesse de ces chiffres: si le « E » devait baisser, les PE prospectifs augmenteraient, ne plaçant plus les actions dans la zone des valeurs bon marché. Les analystes s’attendent actuellement à une contraction des bénéfices de 18% en glissement annuel pour les sociétés du S&P500, de 22% pour le Stoxx 600 et de 19% pour le MSCI. Les marchés ne s’attendent pas à ce que cet effondrement persiste, les niveaux actuels des indices indiquant-selon nos estimations-une croissance des bénéfices de 0% en 2020 pour le S&P500. Cela pourrait se produire si le choc actuel est temporaire et suivi d’une période de forte reprise. Notre analyse des marchés du crédit est similaire, les spreads faisant état d’un choc contenu en 2020, mais avec une différence notable: ces spreads sont soutenus par les banques centrales, ce qui explique notre préférence actuelle pour le crédit par rapport aux actions.

Un meilleur équilibre justifie la neutralité

Les conséquences de la récession sont largement compensées par les autorités. Le sentiment s’est redressé à la suite de leurs actions et la pandémie semble être sous contrôle. Les valorisations entrent dans des territoires neutres, la saison des résultats devant apporter plus de clarté.

Où que nous regardions, nous voyons un mélange de facteurs positifs et négatifs assortis d’incertitudes. Face à cette situation, nous privilégions l’évolution vers un positionnement plus neutre de l’allocation dynamique des actifs, en maintenant une sous-pondération modérée pour les actions. Nos principales convictions sont les suivantes: premièrement, une surpondération du crédit, car nous restons confiants dans le soutien des banques centrales à cette classe d’actifs. Deuxièmement, une surpondération des métaux précieux pour se prémunir contre l’incertitude et les effets d’entraînement potentiels d’une autre période d’activisme monétaire.

Sources: Unigestion. Bloomberg, au 17 avril 2020

Ce document vous est fourni à titre confidentiel et ne doit pas être distribué, publié, reproduit ou divulgué, en tout ou en partie, à une autre personne.

Les informations et les données présentées dans ce document peuvent porter sur l’activité générale du marché ou les tendances du secteur, mais ne constituent pas des prévisions, des recherches ou des conseils de placement. La présente n’est pas une promotion financière et ne constitue nullement une offre, sollicitation ou recommandation de quelque nature que ce soit, d’investir dans les stratégies ou dans les véhicules d’investissement auxquels le document fait référence. Certaines des stratégies d’investissement décrites ou auxquelles il est fait allusion dans la présente publication peuvent être interprétées comme des investissements à haut risque ou difficiles à réaliser, par ailleurs susceptibles de subir des pertes importantes et soudaines, notamment une perte totale de l’investissement.

Les points de vue en matière d’investissement, ainsi que les opinions ou analyses économiques et boursières exprimées dans le présent document représentent le jugement d’Unigestion à la date de publication, sans tenir compte de la date à laquelle vous avez accès à ces informations. Rien ne garantit l’exactitude de ces opinions, lesquelles ne prétendent pas non plus constituer une description complète des titres, des marchés et des évolutions qui y sont mentionnés. Toutes les informations fournies sont sujettes à modification sans préavis. Dans la mesure où le présent rapport contient des déclarations concernant l’avenir, ces déclarations sont de nature prospective et donc soumises à un certain nombre de risques et d’incertitudes, notamment l’impact des produits concurrents, les risques liés à l’acceptation du marché et des risques divers.

Les données et les informations graphiques contenues dans le présent document sont fournies à titre d’information uniquement et peuvent provenir de sources extérieures. Même si nous estimons que les informations obtenues de sources publiques et de tiers sont fiables, nous ne les avons pas vérifiées de manière indépendante et ne pouvons donc garantir leur exactitude ou leur exhaustivité. En conséquence, aucune déclaration ni garantie, expresse ou implicite, n’est faite ni ne sera faite par Unigestion à cet égard, et aucune responsabilité ni obligation ne saurait être assumée par Unigestion. Sauf indication contraire, la source est Unigestion. La performance passée n’est pas un indicateur de la performance future. Tout investissement comporte des risques, y compris le risque de perte totale pour l’investisseur.

Unigestion SA est réglementé et autorisé par l’Autorité fédérale suisse de surveillance des marchés financiers (FINMA). Unigestion (UK) Ltd. est réglementé et autorisé par la Financial Conduct Authority (FCA) au Royaume-Uni, et est enregistré auprès de la Securities and Exchange Commission (SEC) aux États-Unis. Unigestion Asset Management (France) S.A. est réglementé et autorisé par l’Autorité des marchés financiers en France (AMF). Unigestion Asset Management (Canada) Inc., qui possède des bureaux à Toronto et à Montréal, est inscrit comme gérant de portefeuille et/ou courtier sur le marché dispensé dans neuf provinces du Canada, et comme gérant de fonds d’investissement en Ontario et au Québec. Son organisme régulateur principal est la Commission des valeurs mobilières de l’Ontario (CVMO). Unigestion Asia Pte Limited est réglementé et autorisé par l’Autorité monétaire de Singapour (MAS). Unigestion Asset Management (Copenhagen) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Danish Financial Supervisory Authority (DFSA). Unigestion Asset Management (Düsseldorf) est co-réglementé par l’Autorité des marchés financiers (AMF) et par la Bundesanstalt für Finanzdienstleistungsaufsicht (BAFIN).