Tether Limited et la cryptomonnaie Tether sont controversés en raison notamment de l'incapacité de la société à fournir un audit montrant des réserves suffisantes et du rôle présumé de ce stablecoin dans la manipulation du prix du bitcoin. Qu’en est-il vraiment?

Par Charles-Henry Monchau, CFA, CMT, CAIA – CIO de FlowBank

Qu’est-ce que Tether?

Qu’est-ce que Tether?

Tether, qui porte le symbole USDT, est le premier des stablecoins (cryptomonnaie stable), puisqu’il existe depuis 2014 sous sa forme actuelle, et représente aujourd’hui 80% de l’usage sur ce marché, avec un volume de 90 milliards de dollars d’échanges journaliers. Il s’agit également du stablecoin le plus important au niveau de la capitalisation boursière (plus de 60 milliards de dollar). Les stablecoins sont des actifs dont la valeur réplique celle d’une monnaie fiduciaire, ce qui rend leur cours très stable.

Le Tether repose sur un principe de collatéralisation par réserve: chaque USDT créé correspond à un dollar (USD) sur un compte en banque associé à la société Tether Limited, société privée basée à Hong Kong qui émet les pièces Tether.

Il n’y a donc pas besoin de mécanismes complexes tels que le minage. Une solution qui est certes centralisée mais qui peut être mise en place rapidement et évoluer selon les besoins.

Tether est donc une version tokenisée du dollar américain, ce qui signifie qu’elle est indexée dans un rapport 1:1 avec le dollar américain. C’est cette relation avec le dollar qui maintient la valeur de ce jeton «stable», même si la valeur du USDT peut parfois légèrement fluctuer autour de la parité. Ce mécanisme fonctionne très bien tant que les utilisateurs ont confiance en l’existence des réserves en dollars correspondant aux unités d’USDT en circulation.

A quoi sert Tether?

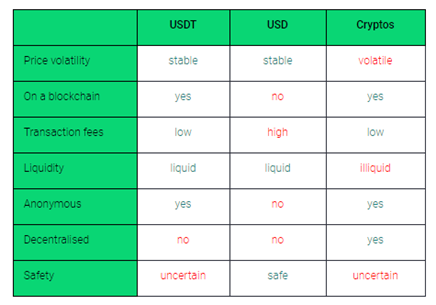

Comme les autres stablecoins, le Tether cherche à répondre à un besoin simple: offrir une alternative aux investisseurs cherchant à vendre des cryptomonnaies volatiles, pour éviter de repasser par les monnaies fiduciaires telles que l’euro ou le dollar. Ce besoin était présent dès la création de son entreprise-mère Bitfinex, puisque sans partenaire bancaire disponible, celle-ci n’avait pas la possibilité de recevoir ou d’envoyer des dollars à ses clients. Tether est donc une solution alternative permettant aux investisseurs d’entrer ou de sortir des cryptos telles que le bitcoin ou l’ether.

Qui utilise Tether?

Les investisseurs non-américains qui n’ont pas de compte bancaire en USD, les crypto traders qui souhaitent conserver leurs comptes dans une cryptomonnaie stable et les traders sur cryptomonnaie qui souhaitent traiter avec des frais moins élevés représentent la majeure partie des volumes sur le Tether. En 2021, plus de 7% des échanges de Bitcoin se font via Tether.

L’avantage principal d’utiliser le Tether par rapport au dollar est donc sa facilité d’utilisation. Par contre, certains ont tendance à penser que les investisseurs font face à un risque de solvabilité lors qu’ils détiennent des Tether. C’est un sujet que nous allons développer plus loin dans cet article.

Comment acheter et stocker du Tether?

La plupart des opérateurs sur crypto-monnaies achètent du Tether sur un échange spécialisé dans les cryptomonnaies tel que Binance, Kraken ou Coinbase. Il suffit d’ouvrir un compte auprès de l’un de ces échanges, y déposer de la monnaie fiduciaire et l’utiliser pour acheter du Tether ou toute autre cryptomonnaie.

Lorsque les USDT restent en dépôt sur la plateforme d’échange, le détenteur peut les utiliser pour acheter d’autres crypto-monnaies. Si l’objectif est de stocker les Tethers en dehors de l’échange, les «hodlers» de Tether utilisent un «wallet» de cryptomonnaie tel que Trezor, Ledger, Exodus ou Mycelium afin de protéger leurs avoirs de toute tentative de «hacking».

Tether et Bitfinex

Bitfinex a été le premier échange de cryptomonnaie à introduire Tether sur sa plateforme en 2015. La demande des clients pour Tether dans le cadre de leurs investissements en cryptomonnaie a explosé et Bitfinex était alors devenu l’échange de cryptomonnaie le plus important au niveau du volume.

Mais on apprenait en 2017 que l’intérêt précoce de Bitfinex pour le Tether était loin d’être désintéressé. En effet, Tether Limited et Bitfinex ont la même équipe de direction et sont en fait deux succursales de la même société.

Ce manque de transparence de la part de Bitfinex et l’arrivée de nouveaux concurrents tels que Binance ont fait perdre à Bitfinex son statut de leader. Toutefois, le Tether reste aujourd’hui le «stablecoin» le plus utilisé – et de loin.

Tether est-elle vraiment une crypto-monnaie fiable?

Au cours des dernières années, les opérateurs ont effectué plusieurs trillions de dollars de transactions de cryptomonnaie via le Tether sans rencontrer le moindre problème (à de très rares exceptions près).

Cependant, des zones d’ombre subsistent et pourraient mettre à mal la confiance des investisseurs. Pour certains, Tether ne serait rien d’autre qu’une gigantesque fraude destinée à faire monter le prix du Bitcoin. En effet, des demandes répétées d’audits indépendants qui sont restées lettre morte, ou encore le stockage des fonds réalisé auprès d’une banque plutôt anonyme située aux Bahamas sont des éléments à charge contre la solvabilité du Tether.

D’autres caractéristiques du Tether sont matières à semer le trouble:

- Tether a une très grande part de marché des stablecoins, ce qui lui confère un certain pouvoir dans les cryptomonnaies;

- L’aspect centralisé du Tether. Une société – Tether Limited – émet des Tethers. Il n’y a donc pas les contrôles et contrepoids habituels propres à la blockchain;

- Il n’existe pas de limite au nombre de Tethers qui peuvent être imprimés: les Tethers ne sont pas émis au travers un processus de minage ou une quelconque formule;

- Un manque de transparence: la relation entre le Tether et l’échange Bitfinex ressemble un immense conflit d’intérêt voire de la manipulation.

- Concernant l’impact du Tether sur le Bitcoin, une étude de Griffin-Shams a démontré que les émissions de Tether ont souvent eu lieu après les fortes baisses du Bitcoin, apportant de ce fait un soutien au BTC.

S’il était prouvé que Tether est principalement utilisé pour manipuler le cours du bitcoin, l’impact sur l’ensemble de l’univers des cryptomonnaies pourrait s’avérer catastrophique.

Voici à quoi cette fraude (ou manipulation) pourrait ressembler:

- Des Tether sont émis sans aucun collatéral;

- Ces Tether sont transférées chez Bitfinex et sont utilisés pour l’achat de Bitcoin;

- La demande de Bitcoin entraine une dynamique haussière;

- Ceux qui avaient émis les Tether en premier lieu réalisent leurs bénéfices sur le Bitcoin et réinvestissent les fonds sur d’autres cryptomonnaies;

- Le momentum positif sur les cryptos attirent de nouveaux investisseurs;

- Les émetteurs de Tether encaissent les gains et émettent de nouveaux Tether.

Cette séquence peut évidemment être répétée à l’infini.

Existent-ils des éléments tangibles pour valider cette thèse?

Premièrement, est-il vrai qu’il n’y a pas une parfaite collatéralisation des Tether par des dollars américains?

En 2019, le procureur général de New York a déclaré que Bitfinex a surestimé ses réserves:

«À la date du [30 avril], Tether dispose de liquidités et d’équivalents de trésorerie (titres à court terme) pour un montant total d’environ 2,1 milliards de dollars, soit environ 74 % du montant de jetons actuellement en circulation.»

En se basant sur ce chiffre de 74% de collatéralisation, il est possible de faire quelques rapides calculs. Considérant une capitalisation boursière d’environ 65 milliards de dollars pour Tether, 17 milliards de dollars ont pu en effet être utilisés pour acheter du bitcoin (au lieu du dollar). Ce montant de 17 milliards représente environ 2% du flottant de la capitalisation boursière du Bitcoin.

A priori, un montant qui corresponds à de 2% du flottant apparait comme insuffisant pour pouvoir influencer de manière importante le prix du bitcoin. En revanche, ces milliards pourraient avoir un impact s’ils sont utilisés à un moment opportun, par exemple aux instants de la journée et/ou de la semaine où les volumes sont relativement bas. A ce jour, il n’existe pas de preuves tangibles à ce sujet.

Arguments contre la thèse de la manipulation

Tout d’abord, la collatéralisation de Tether semble bien réelle. La société Tether affirme que ses réserves sont entièrement adossées à des USD et à des équivalents de trésorerie. D’ailleurs, l’accord trouvé avec le Procureur général de New York est plutôt rassurant: Tether a accepté de ne plus opérer dans l’état de New York mais n’est poursuivi pour aucun acte répréhensible.

D’autre part, les faits semblent démontrer qu’il existe une demande naturelle pour Tether. Ce stablecoin n’est en théorie émis que pour satisfaire la demande de transaction. Si le prix du Bitcoin s’apprécie, il est logique que davantage de personnes soient intéressées à passer par le Tether ce qui se traduit par une augmentation de l’émission de Tether afin de répondre à la demande.

Enfin, une étude de Lysons-Natraj a démontré que les différentes émissions de Tether n’ont a pas eu d’impact direct sur les prix du bitcoin ou de l’ether. D’après cette étude, il n’y a pas de manipulation des cours des cryptos même s’il existe une certaine corrélation entre l’émission de Tether et les prix des cryptos. L’émission supplémentaire de Tether s’expliquerait en fait par les 2 éléments suivants:

- La demande émanant des opportunités d’arbitrage: lorsque le prix du Tether dépasse 1 dollar (notamment lors des épisodes de stress de marché), des arbitrageurs se positionnent long sur Tether et short dollar (d’où une demande d’émission supplémentaire);

- Les Stablecoins sont utilisés comme refuge par les opérateurs sur cryptos dans les phases baissières de marché. Il y a donc un besoin d’émission supplémentaire lorsque le marché des cryptos entre dans une phase baissière.

Les autres stablecoins

A ce jour, il existe 59 stablecoins pour une capitalisation proche de $ 110 milliards de dollar et un volume quotidien supérieur à 100 milliards.

L’USD Coin (USDC) est le principale rival de Tether (USDT) dans l’univers des Stablecoin. USD Coin a été lancé en 2018 par Circle et Coinbase via une société commune appelée Center Consortium. Alors que Tether est lié à l’échange de crypto Bitfinex, USD Coin est lié à celui de Coinbase, la société de courtage de cryptomonnaie en ligne désormais cotée au Nasdaq.

Les deux stablecoins offrent des fonctionnalités équivalentes. La principale différence est la transparence. Dans le cas du USD Coin, 100% du collatéral est en dollars américains et ses réserves ont été auditées publiquement. Comme mentionné ci-avant, Tether n’a pas été auditée et des doutes demeurent sur la solidité de ses réserves.

Les autres stablecoins à considérer sont BUSD (Binance USD), TUSD (TrueUSD) et PAX (Paxos Standard).

Rendez-vous sur www.flowbank.com

Qu’est-ce que Tether?

Qu’est-ce que Tether?